Jako zajištění na důchod investujte do pozemků. Co dalšího zaznělo na Vyšehradském fóru?

V Kongresovém centru v Praze se tento týden konal třetí ročník Vyšehradského fóra, za nímž stojí společnost GOLDEN GATE CZ. Tohoto fóra jsme se zúčastnili a rádi bychom vám přinesli nejzajímavější informace, které zde zazněly. Program moderovala Barbora Tachecí a vystoupili na něm tito odborníci: Marcela Hrubošová z organizace Finance pro radost konferenci začala s tématem „Jak vyzrát na finanční gramotnost“, Jaroslav Brychta z X-Trade Brokers hovořil o „Ekonomické krizi v roce 2009“ a Markéta Šichtařová z Next Finance uzavřela fórum otázkou „Jak se nejlépe zajistit na důchod“. V Kongresovém centru v Praze se tento týden konal třetí ročník Vyšehradského fóra, za nímž stojí společnost GOLDEN GATE CZ. Tohoto fóra jsme se zúčastnili a rádi bychom vám přinesli nejzajímavější informace, které zde zazněly. Program moderovala Barbora Tachecí a vystoupili na něm tito odborníci: Marcela Hrubošová z organizace Finance pro radost konferenci začala s tématem „Jak vyzrát na finanční gramotnost“, Jaroslav Brychta z X-Trade Brokers hovořil o „Ekonomické krizi v roce 2009“ a Markéta Šichtařová z Next Finance uzavřela fórum otázkou „Jak se nejlépe zajistit na důchod“.

Kdo se chtěl dozvědět něco o tématech jako je Finanční gramotnost, Ekonomická krize roku 2009 a v současnosti či Jak spořit na důchod, zúčastnil se letošního Vyšehradského fóra, které se konalo v Kongresovém centru v Praze. To, že se jednalo o zajímavá témata, svědčila účast na fóru - ve velkém sále centra bylo podle pořadatelů 1 200 lidí.

Témata byla provázána do té míry, že na sebe navazovala. V první části jste se dozvěděli, co je to finanční gramotnost, že je to téma nejen dnešních dní, ale že bylo důležité i ve starověku. Marcela Hrubošová v průběhu svého vystoupení ukázala, v jakém poměru rozdělovat své příjmy pro to, abyste byli finančně zajištění. Její vzorec zní: 1 + 7 + 2 = 10. Znamená to, že za 10 % příjmů si můžete pořídit něco pro radost, abyste ze života také něco měli. 70 % příjmů byste měli věnovat na každodenní náklady (jídlo, byt, děti, škola, kroužky, benzín apod.). 20 % příjmů byste měli odkládat do „rezervy“. Rezervu ještě autorka vzorce dělí na 2 části, a to na peníze sloužící k bezpečí a k tomu, abyste překonali případnou vážnou krizi, jako je rozpad manželství, úmrtí v rodině apod. Další část rezervy by měla sloužit k tomu, aby vydělávala, tj. k investicím. Marcela Hrubošová vymyslela i podobný vzorec pro podnikatele a aktuálně k této tématice napsala i knihu. Tuto knihu zájemcům podepisovala na konci konference při autogramiádě. Témata byla provázána do té míry, že na sebe navazovala. V první části jste se dozvěděli, co je to finanční gramotnost, že je to téma nejen dnešních dní, ale že bylo důležité i ve starověku. Marcela Hrubošová v průběhu svého vystoupení ukázala, v jakém poměru rozdělovat své příjmy pro to, abyste byli finančně zajištění. Její vzorec zní: 1 + 7 + 2 = 10. Znamená to, že za 10 % příjmů si můžete pořídit něco pro radost, abyste ze života také něco měli. 70 % příjmů byste měli věnovat na každodenní náklady (jídlo, byt, děti, škola, kroužky, benzín apod.). 20 % příjmů byste měli odkládat do „rezervy“. Rezervu ještě autorka vzorce dělí na 2 části, a to na peníze sloužící k bezpečí a k tomu, abyste překonali případnou vážnou krizi, jako je rozpad manželství, úmrtí v rodině apod. Další část rezervy by měla sloužit k tomu, aby vydělávala, tj. k investicím. Marcela Hrubošová vymyslela i podobný vzorec pro podnikatele a aktuálně k této tématice napsala i knihu. Tuto knihu zájemcům podepisovala na konci konference při autogramiádě.

reklama

|

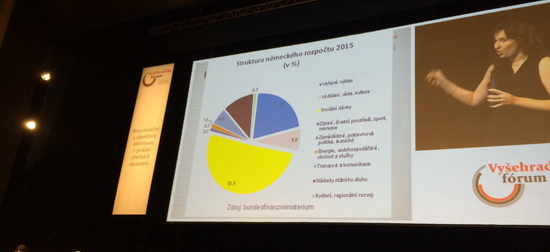

Tématikou, kterou prezentoval Jaroslav Brychta (viz úvodní fotografie článku), byla ekonomická krize: jak vznikla, co jí předcházelo, jak na ni jednotlivé státy reagovaly, co dělaly špatně a jak na tom jsme nyní my potažmo celý svět ohledně dopadů poslední krize. Výklad byl velmi zajímavý. Závěr z vystoupení Jaroslava Brychty lze zjednodušeně formulovat takto: Krize není v žádném případě za námi. Mnoho států ve světě, a to zejména ty evropské a ve světě hlavně Japonsko, žije na dluh, a to nezdravě a neudržitelně. Státní dluh se zvyšuje a státy ho řešily zejména snižováním úrokových sazeb. Nicméně ty už nemají kam klesat a výsledkem pravděpodobně bude v budoucnu nemalé množství státních bankrotů. Náš státní dluh oproti jiným zemím není tak velký, ale dopady případných bankrotů jiných ekonomik by nás ovlivnily negativně tak, že by i náš státní dluh mohl v budoucnu opět výrazně růst.

Markéta Šichtařová hovořila o zabezpečení na důchod. Většina z nás ví, že by se měla na penzi nějak zabezpečit a nespoléhat na státní důchod. Ale méně lidí ví, jak to udělat nejlépe, a ještě méně lidí to opravdu dělá. Podstatné, co zaznělo, je to, že současná situace, a to riziko státních bankrotů v budoucnosti (viz prezentace Jaroslava Brychty) a téměř nulové výnosy z vkladů a cenných papírů, zejména z obligací, ale i z podílových fondů, úplně mění podmínky a klasické učebnicové poučky, jak spořit, jak investovat, příliš neplatí.

V závěru Markéta Šichtařová doporučila investovat nejvíce do pozemků, jejichž ceny neustále rostou, a i v období recese, kdy klesaly ceny domů, hodnota pozemků neustále stoupala. Určitou část peněz by Markéta Šichtařová investovala i do drahých kovů. Jaroslav Brychta v předchozím vystoupení z vhodných strategií spoření nevyloučil ani držení části peněz v hotovosti, a to vzhledem k hrozícím záporným úrokovým sazbám u depozit.

všechny články | |

Dále v rubrice

všechny články v rubrice

|