Konec fixace hypotéky a co dál?

| 5.1.2024 | Valerie Koubová | foto: Pexels | |

Konec fixace hypotečního úvěru. Jaké máte možnosti? Počkat na oslovení stávající bankou, anebo oslovit hypotečního specialistu? Konec fixace hypotečního úvěru. Jaké máte možnosti? Počkat na oslovení stávající bankou, anebo oslovit hypotečního specialistu?

Ve většině případů je hypoteční úvěr dlouhodobým závazkem trvajícím až 30 let. Během této doby ovlivní hypotéku mnoho faktorů. V poslední době to jsou zejména sazby hypoték, které od roku 2021 rostly. Dobrou zprávou je, že tento rok by sazby již měly pozvolna klesat.

S koncem fixace máte 3 možnosti

Počkat až vás banka sama osloví

S koncem fixace budete osloveni stávající bankou, která vám nabídne novou sazbu. Ta však nemusí být zrovna nejvýhodnější na rozdíl od konkurence.

„Banka vám standardně na rozhodnutí nedá moc času, takže je potřeba jednat rychle. V některých případech se může stát i to, že vás banka neosloví vůbec. Proto je důležité, abyste se zajímali sami. Většinou stačí příslušné bance napsat e-mail s požadavkem. Výhodou této varianty je, že nemusíte měnit předmět zástavy, nemusíte dokládat svou bonitu, tedy příjmy a výdaje, a vyhnete se nutným poplatkům,“ uvádí Jana Vaisová, hypoteční specialistka společnosti FinGO.

Obrátit se na hypotečního specialistu

Nejoptimálnější je obrátit se na hypotečního specialistu, který ve většině případů zdarma porovná všechny nabídky bank a vybere vám tu nejvhodnější. Hypoteční poradce vám nejen vybere vhodnou nabídku, ale také může doporučit i nejvhodnější dobu fixace s ohledem na možný vývoj sazeb.

„Dlouhodobá fixace může mít dobrou sazbu, ale přesto se musí vyplatit V případě výrazného poklesu sazeb na trhu to zkrátka nemusí být výhodné. Přitom nová hypotéka na refinancování se dá sjednat už tři roky dopředu,“ dodává Jana Vaisová.

Doplacení hypotéky nebo její části

Podle stávajícího Zákona o spotřebitelském úvěru lze výročí smlouvy využít ke splacení až 25 % z výše dluhu, případně doplacení úvěru, a to bez poplatku. Této možnosti však využije jen zlomek lidí a spíše své hypotéky refinancují.

Chystaná novela Zákona o spotřebitelském úvěru, jejíž platnost bude od září 2024 mění pravidla. „Banky si při předčasném splacení, tedy i při refinancování, nově budou moci účtovat kromě administrativních nákladů, které bývají přibližně 1 000 Kč, také část ušlých úroků. Klient by však neměl zaplatit více než 1 % z předčasně splácené jistiny,“ vysvětluje Jana Vaisová.

Pozor je nutné dát také na předčasné refinancování, zejména odchod od stávající banky, který se nemusí zcela vyplatit a ve finále se může prodražit.

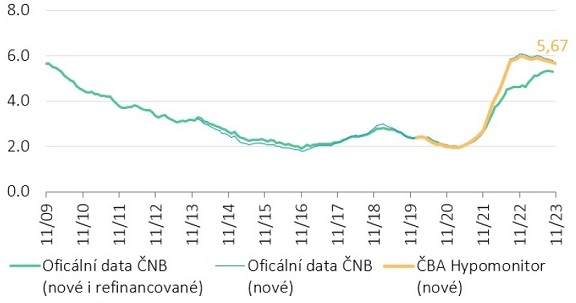

ČBA sazby Hypomonitoru na konci loňského roku

Zdroj: ČBA Hypomonitor

| Žebříček hypotečních úvěrů |

| | Kalkulačka hypotečních úvěrů |  | | Sjednání hypotečního úvěru |  |

reklama

|

Máte sjednanou hypotéku? Vyjádřete pomocí smajlíků vaši spokojenost či nespokojenost právě s vaší hypotéku. Hodnotit můžete ZDE.

|

všechny články | |

Dále v rubrice

všechny články v rubrice

|