Aktuální data z hypotečního trhu

| 18.11.2024 | Valerie Koubová, zpráva: ČBA | foto: Pexels | |

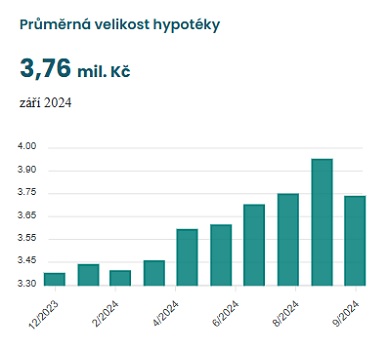

Hypoteční trh nadále oživuje. Meziročně se objem hypoték zvýšil o 64 %. Aktuální data ČBA Hypomonitoru a srovnání hypotečních úvěrů naleznete v našem článku. Hypoteční trh nadále oživuje. Meziročně se objem hypoték zvýšil o 64 %. Aktuální data ČBA Hypomonitoru a srovnání hypotečních úvěrů naleznete v našem článku.

Nový ČBA Hypomonitor

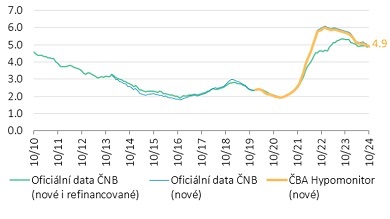

V říjnu poskytly banky a stavební spořitelny hypoteční úvěry za 26 mld. Kč, z toho skutečně nové úvěry činily 22 mld. Kč. Meziměsíční nárůst objemu poskytnutých hypoték se zvýšilo o 10 %. Průměrná hypoteční sazba se u nových úvěrů snížila na 4,9 %.

„Hypoteční trh postupně ožívá a odhlédneme-li od mimořádného srpna, kdy se v silné aktivitě na trhu projevily i nastávající legislativní změny týkající se podmínek předčasného splacení hypotéky mimo dobu fixace, je říjnový objem poskytnutých hypoték nejvyšší v letošním roce a zároveň od začátku roku 2022,“ říká Jakub Seidler, hlavní ekonom České bankovní asociace.

Objem skutečně nově poskytnutých hypoték bez refinancování v říjnu dosáhl 21,8 mld. Kč. Meziměsíčně se tak objem zvýšil o 2,1 mld. Kč, tj. 10,8 %. Počet nově poskytnutých hypoték dosáhl 5 757, což je hodnota o 10 % vyšší než v září a o 40 % vyšší než před rokem. Podíl refinancovaných úvěrů na celkovém objemu poskytnutých hypoték se tak snížil na 17,3 %, zatímco v srpnu činil 20,7 %.

| srpen 2023 | srpen 2024 | září 2023 | září 2024 | říjen 2023 | říjen 2024 | Nové hypotéky

(bez refinancování) | 3 677 | 6 498 | 3 547 | 5 232 | 4 088

| 5 757 | Objem nových hypoték

(bez refinancování) | 11,4 mld. | 25,7 mld. | 11,3 mld. | 19,7 mld. | 13,2 mld.

| 21,8 mld.

| | Objem refinancovaných úvěrů | 2,6 mld. | 6,7 mld. | 2,3 mld. | 4,6 mld. | 2,9 mld.

| 4,5 mld.

| Zdroj: ČBA Hypomonitor

Průměrná hypoteční sazba nepatrně klesla

Mírný pokles úrokové sazby pokračoval i v říjnu. Aktuální průměrná hypoteční sazba je 4,9 %. V minulém týdnu oznámila snížení úrokových sazeb České spořitelna, a to o 0,2 p.b. u všech fixací. Nejnižší sazba tak u této banky začíná na 4,89 % u fixace na 3 až 5 let. Porovnání úrokových sazeb najdete na konci článku.

„Po srpnovém extrému se objemy nových hypoték stabilizovaly. Stále častěji klienti na hypotéku spěchají, dá se tedy usuzovat, že na trhu s nemovitostmi přituhuje a kupující soutěží o dostupné nemovitosti. Na druhou stranu sledujeme paradox, kdy ČNB nadále snižuje úrokové sazby, nicméně cena peněz pro 3leté či 5leté fixace roste a je dnes prakticky stejná, jako na začátku tohoto roku. To zásadně zabrzdí další možný pokles úrokových sazeb hypoték v nejbližším období a nevylučuje to ani jejich mírný růst,“ uvedl Milan Voldřich, manažer hypotečních úvěrů Raiffeisenbank.

Zdroj: ČBA Hypomonitor

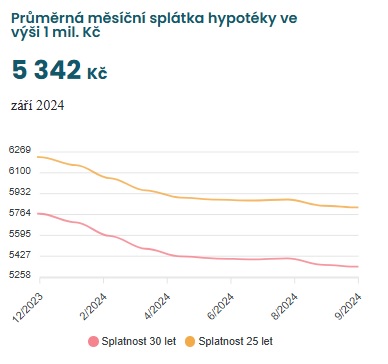

Měsíční splátka průměrné hypotéky

Splátka hypotéky ve výši jednoho milionu korun s 30letou splatností se současnými úrokovými sazbami se pohybuje kolem 5,5 tisíce Kč. Pokles hypoteční sazby o jeden procentní bod znamená pro průměrnou velikost hypotéky snížení měsíční splátky o zhruba 2 tisíce Kč.

Zdroj: ČBA Hypomonitor

Zdroj: ČBA Hypomonitor

Ideální nemovitost, co pomůže při výběru

Při výběru vhodné nemovitosti je nutné se zamyslet nad spoustou otázek. Kromě toho, jak by měla ideální nemovitost vypadat a v jaké lokalitě by měla být, je nutné zvážit i řadu dalších okolností.

Územní plán

Před koupí nemovitostí byste si měli ověřit, co vše zahrnuje územní plán v dané lokalitě. To je možné zjistit online, chybu ale neuděláte ani když navštívíte městský, resp. obecní úřad a podíváte se osobně po okolí vybrané nemovitosti.

Riziko povodní

Prověřit pozemek či dům je nutné i z hlediska možného rizika povodní. Přestože budou tyto nemovitosti cenově dostupnější, jejich nákup se nedoporučuje. Zejména u pozemků ve 4. povodňovém stupni hrozí vysoké riziko povodně na území 20leté vody. Takové nemovitosti jsou nepojistitelné a většinou na ně nedostanete ani hypotéky od banky.

Vývoj cen v budoucnosti

Důležitým faktorem je cena nemovitosti. Při podezřele nízké či naopak vysoké ceně byste měli zbystřit. Vhodné je porovnat nemovitosti v dané lokalitě. Podle dalších faktorů např. růst nové výstavby, rozšíření infrastruktury je možné odhadnout i případný růst cen v budoucnu.

Kdy ještě zpozornět

Co byste ještě měli zjistit o dané lokalitě? Třeba to, zda není poblíž letiště nebo na ní dříve nebyla černá skládka. Mnohdy musíte zapátrat samy, některé skutečnosti se nedozvíte ani od realitního makléře. Zajímat vás také bude dopravní infrastruktura, rušnost vybraného místa.

Jaká je současná nabídka hypotečních úvěrů na českém trhu?

Následující tabulka uvádí současnou nabídku/srovnání hypotečních úvěrů u vybraných bank na českém trhu na základě modelového příkladu za těchto podmínek: nově sjednaný (nerefinancovaný) účelový hypoteční úvěr (koupě nemovitosti) ve výši 3,5 mil. Kč, při minimální úrokové sazbě do 80 % LTV s fixací na 5 let a splatností 30 let. Banky jsou seřazeny abecedně.

| Banka | Září 2024* | Říjen 2024** | Listopad 2024*** | | Úroková sazba v p.a. | Měsíční splátka úvěru | Úroková sazba v p.a. | Měsíční splátka úvěru | Úroková sazba v p.a. | Měsíční splátka úvěru | | Air Bank | 5,19 % | 20 898 Kč | 5,19 % | 20 898 Kč | 5,09 % | 19 204 Kč | | Česká spořitelna | 5,09 % | 19 139 Kč | 5,09 % | 19 139 Kč | 4,89 % | 18 705 Kč | | ČSOB /ČSOB Hypoteční banka | 6,14 % | 21 300 Kč | 5,94% | 20 849 Kč | 5,94% | 20 849 Kč | | Fio banka | 4,48 % | 17 692Kč | 4,48 % | 17 692Kč | 4,28 % | 17 279Kč | | Komerční banka | 5,29 % | 19 414 Kč | 5,29 % | 19 414 Kč | 5,29 % | 19 414 Kč | | mBank | 6,04 % | 21 074 Kč | 6,04 % | 21 074 Kč | 5,39 % | 19 632 Kč | MONETA Money Bank

| 3,99 % | 16 689 Kč | 3,99 % | 16 689 Kč | 4,29 % | 17 300 Kč | | Raiffeisenbank | 5,29 % | 19 413 Kč | 5,19 % | 19 198 Kč | 4,99 % | 18 768 Kč | | UniCredit Bank | 5,49 % | 19 851 Kč | 5,29 % | 19 414 Kč | 5,29% | 19 414 Kč | Zdroj: webové kalkulačky bank k datu k 3.9.2024*, k 8.10.2024** a k 18.11.2024***

Pozn.: Uvedené úrokové sazby jsou podmíněné sjednáním pojištění schopnosti splácet, a to s výjimkou mBank, která úrokové sazby sjednáním tohoto pojištění nepodmiňuje.

Máte sjednanou hypotéku? Vyjádřete pomocí smajlíků vaši spokojenost či nespokojenost právě s vaší hypotéku. Hodnotit můžete ZDE.

|

všechny články | |

Dále v rubrice

všechny články v rubrice

|