Zlato je nejlepší způsob spoření, myslí si Češi. Nejvíce však roste obliba termínovaných vkladů

| 12.9.2022 | Jan Bachura, zpráva AČSS | |

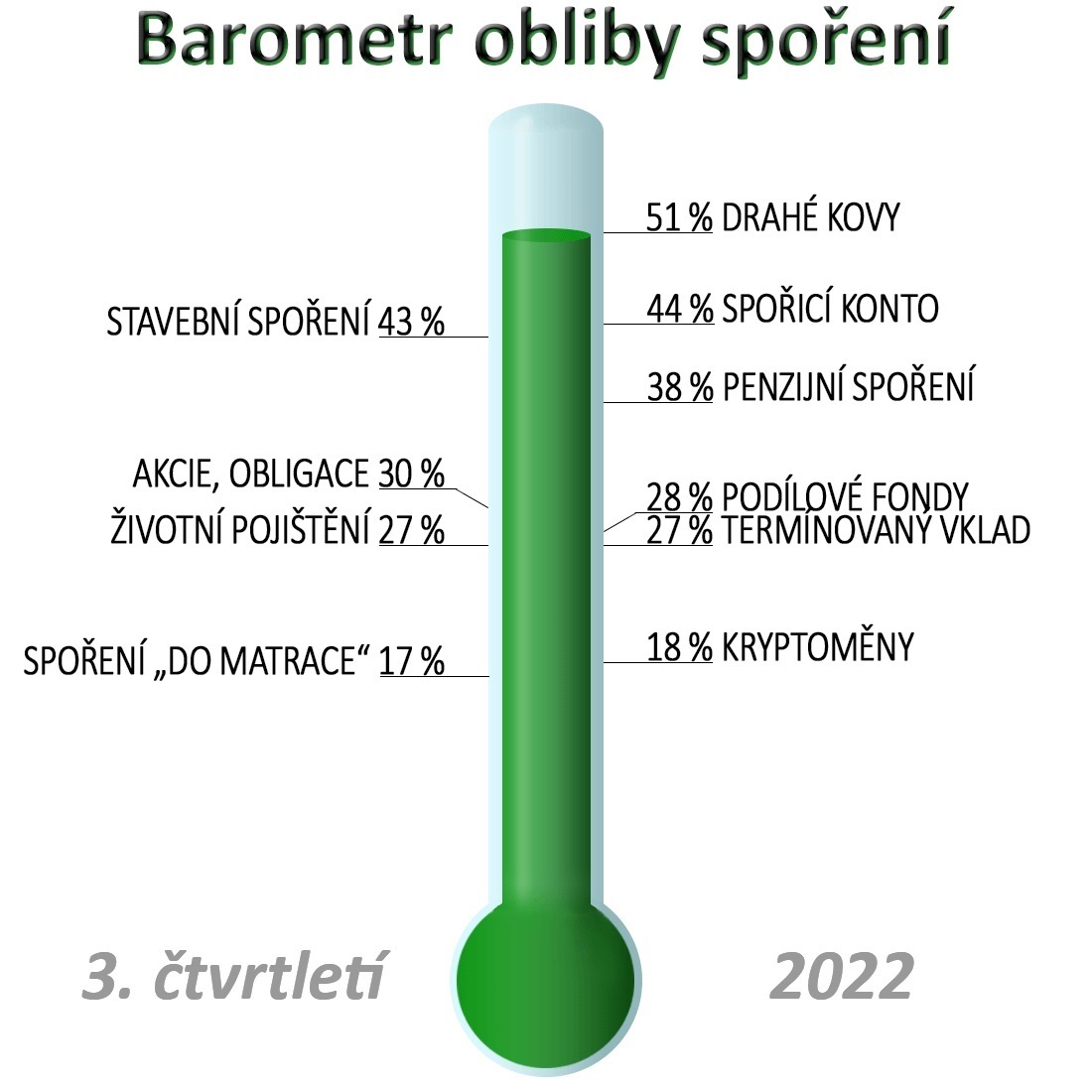

Výsledky Barometru obliby spoření za třetí čtvrtletí letošního roku potvrdily trend z posledních měsíců: Češi citlivě vnímají, zda mají na spoření a investice. Pokles obliby proto postihl téměř všechny nástroje, které Barometr sleduje. Jedinou výjimkou se staly termínované vklady. Výsledky Barometru obliby spoření za třetí čtvrtletí letošního roku potvrdily trend z posledních měsíců: Češi citlivě vnímají, zda mají na spoření a investice. Pokles obliby proto postihl téměř všechny nástroje, které Barometr sleduje. Jedinou výjimkou se staly termínované vklady.

Hodnota Barometru obliby spoření klesla v porovnání se druhým čtvrtletím o 3 procentní body na hodnotu 32,6 %. Je to třetí nejhlubší propad za celou jeho historii od roku 2016, od kdy pravidelně sleduje, kterou možnost ukládání nebo spoření peněz považují Češi za zvlášť zajímavou bez ohledu na to, jak sami v danou chvíli spoří. Odklon Čechů od spoření je vidět na tom, že devět z deseti forem spoření a investic, které Barometr sleduje, zaznamenalo ve třetím čtvrtletí pokles. Stojí za tím prudce rostoucí inflace, při které se velmi těžko hledá spořicí produkt, který by jí byl schopen odolat. A dále pak patrně i to, že některým Čechům se zmenšují disponibilní finance, které by mohli spořit.

Výrazný pokles (o 4 procentní body) zaznamenaly i drahé kovy, které si i přesto udržely v Barometru dlouhodobou pozici favorita s 55% oblibou. Drahé kovy jsou pro Čechy symbolem jistoty v nejistých dobách, ale roli v tom hraje patrně i pocit snadné likvidity takto uložených peněz, kdyby došlo na nejhorší.

Přehled investic do zlata a stříbra najdete zde

Spořicí účty velmi těsně před stavebním spořením

Na druhou příčku Barometru se dostala i další likvidní forma spoření. Po zlatu totiž obsadily druhou příčku s hodnotou 44 % spořicí účty, které ve třetím čtvrtletí dokonce zaznamenaly nejmenší pokles obliby (jeden procentní bod).

Kalkulačku spořicích účtů najdete zde

Velmi těsně za spořicími účty se s 43% oblíbeností umístilo ve třetím čtvrtletí stavební spoření, které se dlouhodobě drží na prvních třech místech Barometru.

Kalkulačku stavebního spoření najdete zde

„Stavebko je vhodným nástrojem pro spoření při prakticky nulovém riziku. To platilo i v dobách nulových až záporných úrokových sazeb na trhu. Zhodnocení kolem 6 % sice v dnešní době nepokryje inflaci, nicméně musíme mít na paměti, že jde o spoření se střednědobým horizontem, a tak je nutné k němu i přistupovat. Stále patří k jednomu z nejvhodnějších spořicích instrumentů, s jejichž pomocí lze našetřit na lepší bydlení – ať již na rekonstrukci nebo hotovost, která umožní získat úvěr na koupi nemovitosti v případech, kdy je nutné mít naspořeno minimálně 10–20 % její hodnoty,“ říká Jiří Šedivý, tajemník Asociace českých stavebních spořitelen.

K nejvýraznějšímu propadu v oblíbenosti spoření došlo u penzijního spoření, a to o celých 8 procentních bodů. Dostalo se tak na hodnotu 38 %, což je nejméně od počátku měření Barometru v roce 2016. Zdá se, že dlouhodobé investice, jako je penzijní spoření, a jejich výnos porovnávají Češi s aktuální výší inflace, která však nemá obdoby. A patrně se i bojí vázat peníze na delší období.

Přehled penzijního spoření najdete zde

Nervozita kapitálového trhu

Nervozita spojená se ztrátami na kapitálovém trhu se promítla do poklesu obliby investic do podílových fondů a do akcií či obligací. Obě tyto formy investic na kapitálovém trhu klesají od počátku letošního roku již potřetí v řadě, a to navzdory učebnicové poučce, že z dlouhodobějšího pohledu jsou schopny vzdorovat inflaci právě tyto investiční nástroje. Nicméně Češi se učebnicových rad zjevně moc držet nehodlají a poslali akcie a obligace, respektive podílové fondy, na pátou a šestou příčku Barometru.

Přehled podílových fondů najdete zde

Na nejnižší hodnotě v historii se ocitlo životní pojištění, ve třetím čtvrtletí kleslo na hodnotu 27 %. Životní pojištění by nemělo být vnímáno primárně jako forma uložení peněz, ale především by se měl klást důraz na jeho rizikovou složku. Z tohoto pohledu bylo správně, že se dlouhodobě drželo v druhé polovině Barometru.

Na stejné příčce jako životní pojištění (tedy sedmé až osmé) skončily také s 27% oblíbeností termínované vklady. Ty se však na této pozici Barometru drží dlouhodobě. Termínované vklady byly v tomto čtvrtletí jediným produktem, který zaznamenal růst oblíbenosti, a to o dva procentní body. Zaručené jasně dané a nominálně vyšší zhodnocení v těchto nejistých dobách mu dodalo na zajímavosti.

Kalkulačku termínovaných vkladů najdete zde

Po počátečním okouzlení kryptoměnami se velmi rychle dostavilo vystřízlivění. Od svého zařazení do spořicích a investičních nástrojů, které Barometr sleduje, ve 2. čtvrtletí 2021 jsou totiž trvale na sestupné dráze. A v posledním měření Barometru se dostaly s 18% oblíbeností téměř na stejnou úroveň zajímavosti (nebo lépe řečeno nezajímavosti), jakou má pro Čechy spoření doma. To skončilo se 17 % na posledním, desátém místě Barometru. Češi se od spoření doma odklánějí dlouhodobě. Současná hodnota jeho oblíbenosti je na stupnici Barometru nejnižší od počátku roku 2016. Dvojciferná inflace podle všeho přesvědčila i další konzervativce, že držet peníze doma je to nejhorší, co mohou udělat.

Zdroj: AČSS

všechny články | |

Dále v rubrice

všechny články v rubrice

|