Jak chtějí bydlet mladí? Tři až čtyři pokoje v novostavbě a hlavně ve svém

| 6.9.2019 | Zdeněk Bubák, zpráva Raiffeisen stavební spořitelny | |

Upozornit na neutěšenou bytovou situaci mladých lidí ve velkých městech, kteří velmi často nemají šanci získat bydlení, jaké by si přáli, se snažila svým happeningem Raiffeisen stavební spořitelna. Ta totiž ve čtvrtek 5. září postavila v Praze na Karlínském náměstí stanové městečko, které imitovalo bydlení pro mladé, jaké by si dnes mohli bez větších problémů pořídit. O skutečných domech a bytech si častou musejí nechat jen zdát. Upozornit na neutěšenou bytovou situaci mladých lidí ve velkých městech, kteří velmi často nemají šanci získat bydlení, jaké by si přáli, se snažila svým happeningem Raiffeisen stavební spořitelna. Ta totiž ve čtvrtek 5. září postavila v Praze na Karlínském náměstí stanové městečko, které imitovalo bydlení pro mladé, jaké by si dnes mohli bez větších problémů pořídit. O skutečných domech a bytech si častou musejí nechat jen zdát.

Tři designové stany zařízené jako ložnice, obývací a dětský pokoj. Tak vypadalo Startovací město, které ve čtvrtek 5. září 2019 v pražském Karlíně představila Raiffeisen stavební spořitelna. Poukazuje na problém, kdy se lidé kvůli drahému bydlení musí uchylovat k nepohodlným způsobům bydlení – k bydlení v nemovitostech o velikosti jen pár metrů čtverečních a klidně i ve více lidech.

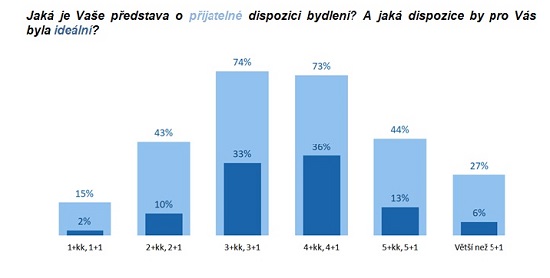

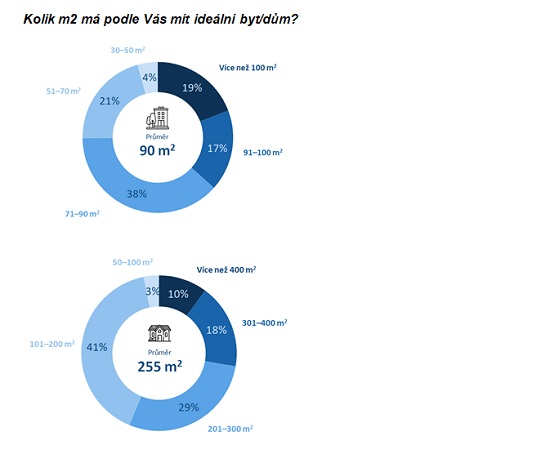

Jak ukázal průzkum výzkumné agentury NMS Market Research pro Raiffeisen stavební spořitelnu ve věkové skupině 18 – 36 let, takové bydlení vůbec nekoresponduje s představami mladé generace o jejich budoucím bydlení. Za ideální dispozici považují tři až čtyři pokoje, v případě bytu o výměře 70-90 m2, u domu samozřejmě o něco větší.

„Ceny nemovitostí dosahují rekordní výše a můžeme předpokládat, že hlavně ve velkých městech se trend nebude dramaticky měnit. Zároveň s tím rostou i ceny nájmů, takže mladí se dostávají do bezvýchodné situace. Velkou část svého výdělku zaplatí za nájem a nemají už co odkládat stranou,“ upozorňuje Pavel Chmelík, místopředseda představenstva Raiffeisen stavební spořitelny.

Srovnání úvěrů ze stavebního spoření a překlenovacích úvěrů najdete zde

Polovina dotázaných uvedla, že bydlení je pro ně hlavní finanční výdaj a čtvrtina mladých zvažuje, že se kvůli nedostupnému bydlení bude muset přestěhovat pryč ze svého aktuálního bydliště.

Ideální první bydlení

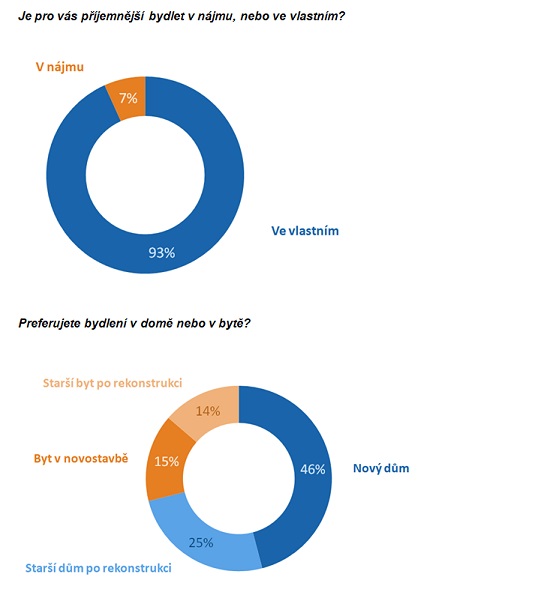

V průzkumu mladí odpovídali také na to, jaké jsou jejich sny o bydlení. Ukázalo se, že v základních představách se příliš neliší od starších generací. V první řadě chtějí bydlet ve vlastním (93 % dotázaných), nájemní bydlení preferuje jen 7 % respondentů. Sedm z deseti by pak raději bydlelo v domě než v bytě.

„Oproti svým rodičům a prarodičům jsou dnešní dvacátníci a třicátníci trochu náročnější především ohledně stáří nemovitosti, šest z deseti by preferovalo novostavbu. Jinak ale nemají nijak přehnané požadavky,“ říká Lenka Molnárová, tisková mluvčí Raiffeisen stavební spořitelny.

„Z praxe mohu potvrdit, že dvacátníci a třicátníci by si rádi pořídili rovnou byt vhodný pro rodinné bydlení. Bohužel jim na to často nestačí prostředky a tak začínají s nákupem garsonky nebo dvoupokojového bytu. Ale rovnou při nákupu se zajímají o to, za jakých podmínek ho později budou moci prodat a refinancovat hypotéku, aby si mohli pořídit větší bydlení. První byt tak rovnou berou jako provizorium,“ říká Martin Březina, realitní makléř ze společnosti RE/MAX Alfa.

Dostupnější úvěry pro mladé

Mladí Češi zároveň ke svému snu přistupují poměrně zodpovědně. Na budoucí vlastní bydlení si šetří více než polovina z nich, ve věkové skupině do 25 let dokonce dvě třetiny dotázaných. A začínají v průměru hned po maturitě – ve 20 letech. Nic jiného jim ani nezbývá. Podle aktuálního doporučení České národní banky by totiž měli mít v případě zájmu o hypotéku našetřeno 20 % z pořizovací ceny nemovitosti. To může ve velkých městech představovat částku přesahující milion korun.

„V reakci na návrh novely zákona o ČNB jsme upravili podmínky přidělování úvěrů hypotečního typu pro mladé do 36 let. Téměř celé toleranční pásmo, které máme k dispozici pro individuální posouzení žadatelů, jsme vyhradili pro mladé. Ti tak mají vyšší šanci úvěr na bydlení získat, například nebudou muset mít naspořeno 20 procent z ceny nemovitosti, ale méně,“ říká Pavel Chmelík a dodává, že „v tuto chvíli mohou banky poskytovat maximálně 15 procent hypoték s LTV nad 80 procent.“

reklama

|

Výsledky výzkumu v podobě grafů

Zdroj dat: NMS Market Research, vzorek 505 respondentů

všechny články | |

Dále v rubrice

všechny články v rubrice

|