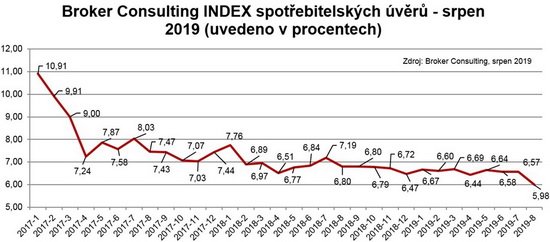

Průměrná sazba spotřebitelských úvěrů činí podle Broker Consulting 5,98 procenta. Nemáte u svého úvěru vyšší sazbu?

| 30.8.2019 | Zdeněk Bubák, zpráva Broker Consulting | |

Společnost Broker Consulting zabývající se v rámci své finančně-poradenské činnosti i zprostředkováním spotřebitelských úvěrů, zveřejnila srpnovou hodnotu průměrné úrokové sazby těchto úvěrů. Průměrná sazba bankovních spotřebitelských úvěrů v srpnu 2019 dosáhla hranice 5,98 %, p. a., meziročně tak klesla o 0,82 procentního bodu. Kromě srpnové hodnoty se můžete podívat i na vývoj sazby od ledna 2017. Společnost Broker Consulting zabývající se v rámci své finančně-poradenské činnosti i zprostředkováním spotřebitelských úvěrů, zveřejnila srpnovou hodnotu průměrné úrokové sazby těchto úvěrů. Průměrná sazba bankovních spotřebitelských úvěrů v srpnu 2019 dosáhla hranice 5,98 %, p. a., meziročně tak klesla o 0,82 procentního bodu. Kromě srpnové hodnoty se můžete podívat i na vývoj sazby od ledna 2017.

„U spotřebitelských úvěrů jiných než na bydlení, tedy spotřebitelských úvěrů na cokoli, můžeme sledovat dlouhodobě poměrně stabilní úrokové sazby, které se drží u hranice mezi 5 až 6 %, p. a. To je dáno zejména vysokou konkurencí a tvrdým bojem o klienta,“ komentuje vývoj úrokové sazby Martin Novák, hlavní analytik Broker Consulting.

Jaké jsou nejlepší spotřebitelské úvěry současnosti podle žebříčku Finparády?

Od ledna 2017, kdy je Index sledován, průměrná sazba bankovních spotřebitelských úvěrů klesla o 4,93 procentních bodů. V srpnu se tak sazba za sledované období dostala na historické minimum. Martin Novák se domnívá, že od marketingových sazeb, které vidíme v médiích, se může průměrná sazba zdát ještě docela vysoká. Podle něj je to dáno tím, že většina poskytovatelů ukazuje sazby „již od“ a výslednou sazbu úvěru určuje vždy individuálně „na míru“. „Je potřeba si uvědomit, že do finální sazby se zohledňuje rizikový profil klienta, jeho příjmy, historie, a proto je výsledná sazba mnohdy vyšší,“ vysvětluje Novák.

Broker Consulting Index spotřebitelských úvěrů je analytický nástroj, který ukazuje průměrnou úrokovou sazbu u spotřebitelských úvěrů, jež zprostředkovali konzultanti Broker Consulting a pobočky OK POINT u kteréhokoli poskytovatele bankovních úvěrů. Jedná se o vážený aritmetický průměr, kdy hlavní vahou je objem úvěru. Tedy čím vyšší úvěr, tím jeho sazba do Indexu vstupuje větší vahou. Výhodou metody výpočtu je to, že se do statistiky dostávají pouze skutečně schválené úvěry a to bez výjimky všechny. Nemůže dojít ke zkreslení informací a Index není závislý na dodávkách dat z třetích stran.

Broker Consulting Index spotřebitelských úvěrů - srpen 2019

Autor: Broker Consulting

Proč je dobré index sledovat

Broker Consulting Index spotřebitelských úvěrů zachycuje vývoj úrokových sazeb u spotřebitelských bankovních úvěrů. Je praktickým indikátorem toho, jak se pro českou veřejnost úvěry vyvíjejí z hlediska úrokových sazeb, a tedy i výše splátek na určitou půjčenou sumu. Lidé si tyto typy úvěrů berou, aby financovali různé potřeby. Od dovolené přes nový telefon až po překlenutí nějaké tíživé situace. Zásadní význam má index pro domácnosti, které splácejí větší množství úvěrů a splátky je dusí. Index jim může otevřít oči, že půjčky je možné refinancovat s mnohem nižší úrokovou sazbou, a nastartovat tak cestu za ozdravením rodinných financí. Sazby spotřebitelských úvěrů jsou na trhu velmi různé, lidé často dobře nezhodnotí situaci a sjednají si drahou půjčku. Index je důvěryhodným podkladem pro média při komunikaci praktického a pro občany zajímavého tématu. Index nemá za cíl ukazovat průměr trhu, ale zdravou sazbu. Pokud si proto člověk chce sjednat spotřebitelský úvěr ať už v bance, nebo v nebankovní instituci a úroková sazba je výrazněji vyšší než aktuální index, je potřeba zpozornět.

Další indexy

Nově bude v průběhu každého měsíce Broker Consulting zveřejňovat své Broker Consulting Indexy k jednotlivým oblastem (hypotéční, spotřebitelské úvěry, POV, podílové fondy atd.) včetně komentáře analytiků.

všechny články | |

Dále v rubrice

všechny články v rubrice

|