Průměrné české domácnosti na konci měsíce zbyde přes sedm tisíc korun

| 25.3.2019 | Zdeněk Bubák, zpráva Sberbank | |

I když by si Češi většinou rádi našetřili co největší finanční rezervu, polovině z nich to, co našetří, leží na běžných účtech nebo doma. Průměrné české domácnosti zbyde po zaplacení všech měsíčních výdajů 7 400 Kč. Osmina lidí si neodkládá stranou ani korunu. Přinášíme vám výsledky průzkumu s názvem Češi a finance, který provedla Sberbank. I když by si Češi většinou rádi našetřili co největší finanční rezervu, polovině z nich to, co našetří, leží na běžných účtech nebo doma. Průměrné české domácnosti zbyde po zaplacení všech měsíčních výdajů 7 400 Kč. Osmina lidí si neodkládá stranou ani korunu. Přinášíme vám výsledky průzkumu s názvem Češi a finance, který provedla Sberbank.

Naprostá většina českých domácností si peníze dává pravidelně stranou (88 %). Každý druhý tak činí prostřednictvím nějaké formy spoření s podporou státu, například stavebního, důchodového, životního spoření. Přesto ale více než polovina lidí nechává volné peníze po zaplacení všech účtů na svém běžném účtu (43 %) nebo doma (16 %). Na běžném účtu nechává peníze ležet více než každý druhý člověk nad 50 let. Přes 40 % Čechů si finance pravidelně posílá na spořicí účet. Průměrné české domácnosti zbyde na konci měsíce 7 400 Kč.

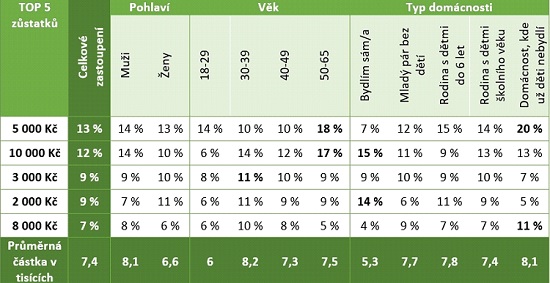

* Sberbank Češi a finance: Tabulka pěti nejčastějších měsíčních zůstatků Čechů podle pohlaví, věku a typu domácnosti.

„Pravidelné ukládání financí na zvláštní účet může být velmi efektivním způsobem, jak vytvořit dostatečně velký finanční polštář pro budoucí potřeby či nenadálé situace. Ideálním řešením je založení spořicího účtu, kde jsou peníze okamžitě k dispozici a na rozdíl od běžného účtu zhodnocovány. Jen při našem aktuálním úroku 1,03 procenta domácnosti, kterým zbyde uvedených 7 400, ročně přicházejí o více než 900 Kč,“ říká Radka Černá ze Sberbank.

Další formou zhodnocení jsou investice. Podle průzkumu jsou momentálně jednorázové investice doménou lidí s nejvyššími příjmy, mnohem častěji mužů (20 %) než žen (10 %). Podle odborníků Sberbank CZ jsou ale vhodné i pro lidi s nižšími příjmy. „Investovat může v dnešní době v podstatě každý, kdo dokáže dát pravidelně stranou alespoň pět set korun měsíčně. Ty mu mohou při dynamické strategii s úrokem 6 % ročně vynést téměř 150 000 Kč za 15 let Jedná se o modelový příklad dlouhodobého zhodnocení investice. Může se v čase měnit v závislosti na reálném vývoji kapitálových trhů,“ udává příklad Černá.

Z průzkumu také vyplývá, že každý osmý Čech si nedává stranou žádné peníze. Jako nejčastější důvody uvádí, že mají rádi své peníze ihned k dispozici, nevyznají se ve formách spoření a investování, případně jim po splacení nutných měsíčních výdajů nezbyde dostatek volných prostředků.

Češi se považují za šetřivé

Za šetřivého a skromného člověka se považuje polovina Čechů, zejména pak lidé nad 50 let (60 %). Vydělávat a množit peníze pak zase baví především nejmladší generaci do 30 let (53 %). S rostoucím věkem pak lidé tento názor rapidně opouští. V utrácení peněz jsou rozvážnější muži (58 % dobře zvažuje každý výdaj) oproti ženám (47 %).

O výzkumu Češi a finance Sberbank:

Kvantitativní výzkum provedený společností Response now analyzuje postoje české populace k financím, zkoumá motivace půjčování peněz a hospodaření s příjmy. Proběhl prostřednictvím dotazování respondentů se zaměstnáním ve věku 18-65 let, byly rovnoměrně zastoupené věkové skupiny, region, pohlaví. Účastnilo se jej 505 respondentů, sběr dat probíhal na konci roku 2018.

všechny články | |

Dále v rubrice

Partners mění roli: Z provizního zprostředkovatele plnohodnotnou finanční skupinou

Finanční skupina Partners má za sebou mimořádně úspěšný rok. Společnosti v rámci skupiny včetně Partners Banky dosáhly podle neauditovaných výsledků obratu téměř 8 miliard korun, což znamená meziroční růst zhruba o třetinu. Skupina tak potvrzuje posun...

Finanční skupina Partners má za sebou mimořádně úspěšný rok. Společnosti v rámci skupiny včetně Partners Banky dosáhly podle neauditovaných výsledků obratu téměř 8 miliard korun, což znamená meziroční růst zhruba o třetinu. Skupina tak potvrzuje posun...

|

Aktuální data z hypotečního trhu: Hypotéky zakončily minulý rok ve formě, co nás čeká letos?

V prosinci 2025 poskytly banky nové hypotéky za 28,6 miliardy Kč. Oproti listopadu aktivita zůstala v podstatě beze změny navzdory sezónnímu vlivu Vánoc. Průměrná sazba hypoték se i v prosinci udržela nepatrně pod 4,5 %. Aktuální informace o novém ČBA Hypomonitoru...

V prosinci 2025 poskytly banky nové hypotéky za 28,6 miliardy Kč. Oproti listopadu aktivita zůstala v podstatě beze změny navzdory sezónnímu vlivu Vánoc. Průměrná sazba hypoték se i v prosinci udržela nepatrně pod 4,5 %. Aktuální informace o novém ČBA Hypomonitoru...

|

Velké srovnání termínovaných vkladů: Sazby v lednu stagnují, kde uložit peníze nejvýhodněji?

Termínované vklady jsou zajímavou volbou pro střadatele, kteří hledají předvídatelné a nízce rizikové zhodnocení svých financí. V lednu 2026 došlo ke stagnaci úrokových sazeb termínovaných vkladů, kdy většina bank ponechala své nabídky beze změny oproti...

Termínované vklady jsou zajímavou volbou pro střadatele, kteří hledají předvídatelné a nízce rizikové zhodnocení svých financí. V lednu 2026 došlo ke stagnaci úrokových sazeb termínovaných vkladů, kdy většina bank ponechala své nabídky beze změny oproti...

|

Jak nejlépe zhodnotit své peníze v lednu? Přehled aktuálních možností spoření a investic

Přinášíme vám nový díl pravidelného přehledu SporoInvestor, který sleduje vývoj úrokových sazeb u spořicích účtů, termínovaných vkladů a stavebního spoření, stejně jako nabídky důchodového spoření, podílových fondů, dluhopisů a zlata. Přehled vychází z pravidelně...

Přinášíme vám nový díl pravidelného přehledu SporoInvestor, který sleduje vývoj úrokových sazeb u spořicích účtů, termínovaných vkladů a stavebního spoření, stejně jako nabídky důchodového spoření, podílových fondů, dluhopisů a zlata. Přehled vychází z pravidelně...

|

všechny články v rubrice

|