Aktuální data z hypotečního trhu

| 16.8.2024 | Valerie Koubová, zpráva: ČBA | foto: Pexels | |

Oživování hypotečního trhu pokračuje. V červenci došlo k mírnému zvýšení průměrné úrokové sazby. Nadále roste průměrná výše hypoték. Aktuální data ČBA Hypomonitoru a srovnání hypotečních úvěrů naleznete v našem článku. Oživování hypotečního trhu pokračuje. V červenci došlo k mírnému zvýšení průměrné úrokové sazby. Nadále roste průměrná výše hypoték. Aktuální data ČBA Hypomonitoru a srovnání hypotečních úvěrů naleznete v našem článku.

Nový ČBA Hypomonitor

Banky a stavební spořitelny poskytly v červenci hypoteční úvěry za 23,8 mld. Kč, z toho skutečně nové úvěry činily 19,6 mld. Kč. Pokračuje oživování hypotečního trhu, objemy hypotečních úvěrů se již dostaly nad úrovně roku 2020.

„Situaci na hypotečním trhu jednoznačně ovlivňují meziročně výhodnější sazby, odložená poptávka klientů a obnovený růst cen bytů a domů, jejichž nabídka navíc není nijak široká, takže kvalitní nemovitosti se prodávají rychle. Pozitivním trendem je rostoucí podíl hypoték na refinancování nízkoenergetických projektů, kde je mezi klienty významný podíl mladých lidí do 36 let,“ říká Martin Vašek, generální ředitel a předseda představenstva ČSOB Hypoteční banky.

| květen 2023 | květen 2024 | červen 2023 | červen 2024 | červenec 2023 | červenec 2024 | Nové hypotéky

(bez refinancování) | 3 462 | 5 543 | 3 793 | 5 543 | 3 082

| 5 204 | Objem nových hypoték

(bez refinancování) | 10,4 mld. | 20,1 mld. | 11,6 mld. | 20,1 mld. | 9,5 mld.

| 19,6 mld.

| | Objem refinancovaných úvěrů | 2 mld. | 3,6 mld. | 2,3 mld. | 3,6 mld. | 1,9 mld.

| 4,1 mld.

| Zdroj: ČBA Hypomonitor

Červenec již tradičně patří ke slabším měsícům

Objem poskytnutých hypoték meziměsíčně poklesl o 1,3 mld, tj. 5 %. Skutečně nově poskytnutých hypoték bez refinancování bylo v červenci 5 204, objem činil 19,6 mld. Kč, u refinancovaných úvěrů byl 4 mld. Kč. Podíl refinancovaných úvěrů na celkovém objemu poskytnutých hypoték činil v červenci 17,4 %.

„Letní sezóna a prázdniny jsou v posledních letech spojeny se zájmem o investice do rekreačních nemovitostí v zahraničí. Tento trend dle našich údajů letos dále zesílil, někteří klienti pak využívají pro nákup nemovitostí ve vybraných sousedních zemích i možnost využít jako zástavu hypotéky pořizovanou zahraniční nemovitost, což situaci dále usnadňuje a zároveň ukazuje, jak se tuzemský hypoteční trh postupně přizpůsobuje požadavkům klientů,“ připomíná Filip Vavruška, ředitel Oberbank Česká republika.

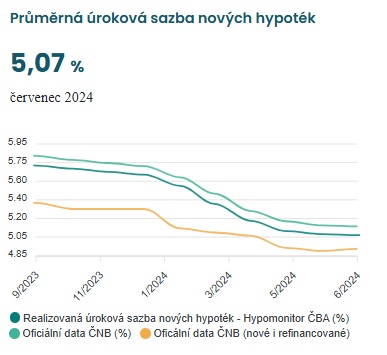

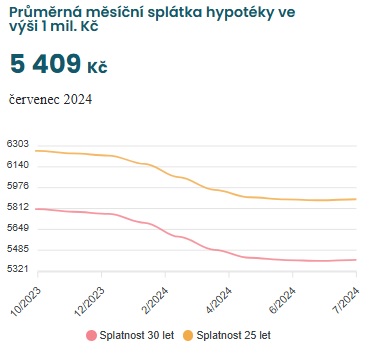

Mírné zvýšení hypoteční sazby

Průměrná úroková sazby hypotečních úvěrů mírně vzrostla z červnových 5,05 % na 5,07 %. Jedná se o první nepatrný růst průměrné sazby od května minulého roku.

„Vývoj tržních sazeb delších splatností v posledních týdnech opět otevírá prostor pro snižování hypotečních sazeb, které se v posledních měsících zastavilo. Sázky trhu na rychlejší pokles sazeb Fedu vedl i k výraznějšímu snížení tuzemských tržních sazeb, které tak nyní patří mezi nejnižší v letošním roce a zároveň na nejnižších úrovních od přelomu roku 2021 a 2022,“ říká Jakub Seidler, hlavní ekonom České bankovní asociace.

Zdroj: ČBA Hypomonitor

Nadále roste průměrná velikost hypotéky

Průměrná výše hypotéky se v červenci zvýšila z 3,72 na 3,77 mil. Kč. Přesáhla tak dosavadní rekordní úroveň z listopadu 2021 ve výši 3,46 mil. Kč. Vliv na zvyšování velikosti hypoték mají nejen ceny nemovitostí, ale také postupný pokles hypotečních sazeb či uvolnění pravidel pro posuzování žadatelů o hypoteční úvěr ze strany ČNB. Ceny nemovitostí se 1. čtvrtletí letošního roku zvýšily o 10 % oproti poslednímu čtvrtletí roku 2021.

Zdroj: ČBA Hypomonitor

Zdroj: ČBA Hypomonitor

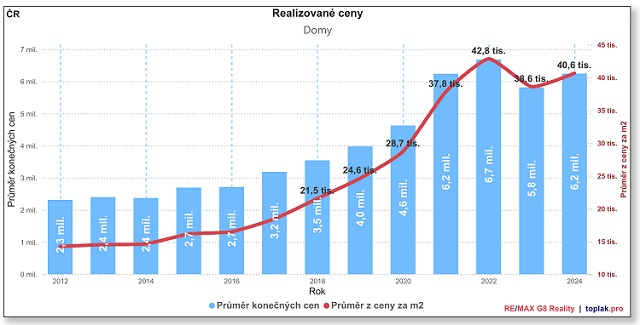

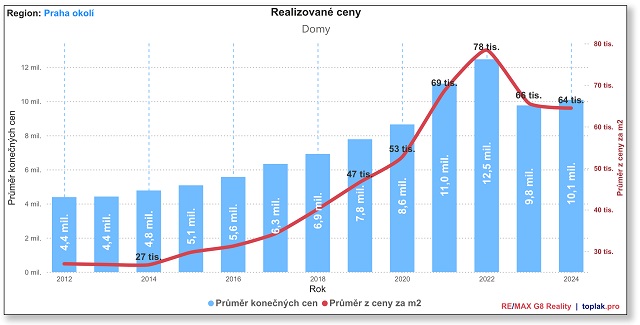

Ceny rodinných domů stagnují

Dle analýzy realitní kanceláře RE/MAX ceny rodinných domů v Česku nyní spíše stagnují, a to i přestože se za poslední desetiletí průměrná hodnota rodinného domu téměř zdvojnásobila. Průměrná cena domu se nyní pohybuje na částce 6,2 milionu Kč. Obrovské rozdíly jsou však v regionech, již tradičně nejdražší domy jsou v Praze, zde stojí průměrný dům 16,3 milionu korun.

Zdroj: RE/MAX

Zdroj: RE/MAX

„V Praze dosáhly ceny rodinných domů vrcholu již v roce 2021, kdy průměrná cena za čtvereční metr činila 89 tisíc Kč a průměrná cena domu 18,5 milionu Kč. V roce 2022 ceny klesly na 85 tisíc Kč za metr a 15,7 milionu Kč za dům. V roce 2023 došlo k malému nárůstu. V roce 2024, v prvním pololetí činila průměrná cena 90 tisíc Kč za čtvereční metr nebo 16,3 milionu Kč za dům,“ vysvětluje Iztok Toplak, analytik a realitní makléř společnosti RE/MAX G8.

Ceny středních a menších domů se v letošním roce ustálily na zhruba 44 tisíc za metr čtvereční. U větších domů než 190 m2 jsou aktuálně ceny na podobné úrovni jako v roce 2021, tj. 31,4 tisíc Kč za metr čtvereční.

Jaká je současná nabídka hypotečních úvěrů na českém trhu?

Následující tabulka uvádí současnou nabídku/srovnání hypotečních úvěrů u vybraných bank na českém trhu na základě modelového příkladu za těchto podmínek: nově sjednaný (nerefinancovaný) účelový hypoteční úvěr (koupě nemovitosti) ve výši 3 mil. Kč, při minimální úrokové sazbě do 80 % LTV s fixací na 5 let a splatností 30 let. Banky jsou seřazeny abecedně.

| Banka | Červen 2024* | Červenec 2024** | Srpen 2024*** | | Úroková sazba v p.a. | Měsíční splátka úvěru | Úroková sazba v p.a. | Měsíční splátka úvěru | Úroková sazba v p.a. | Měsíční splátka úvěru | | Air Bank | 5,19 % | 16 452 Kč | 5,19 % | 16 452 Kč | 5,19 % | 16 452 Kč | | Česká spořitelna | 5,09 % | 16 408 Kč | 5,19 % | 16 595 Kč | 5,09 % | 16 408 Kč | | ČSOB / Hypoteční banka | 5,99 % | 17 967 Kč | 6,14% | 18 257 Kč | 6,14% | 18 257 Kč | | Fio banka | 4,68 % | 15 523Kč | 4,68 % | 15 523Kč | 4,68 % | 15 523Kč | | Komerční banka | 5,29 % | 16 622 Kč | 5,39 % | 16 809 Kč | 5,39 % | 16 809 Kč | | mBank | 6,04 % | 18 064 Kč | 6,04 % | 18 064 Kč | 6,04 % | 18 064 Kč | MONETA Money Bank

| 4,89 % | 15 904 Kč | 4,44 % | 15 094 Kč | 4,19 % | 14 653 Kč | | Raiffeisenbank | 5,29 % | 16 641 Kč | 5,29 % | 16 641 Kč | 5,29 % | 16 641 Kč | | UniCredit Bank | 5,49 % | 17 015 Kč | 5,49 % | 17 015 Kč | 5,49 % | 17 015 Kč | Zdroj: webové kalkulačky bank k datu k 9.6.2024*, k 14.7.2024** a k 8.8.2024***

Pozn.: Uvedené úrokové sazby jsou podmíněné sjednáním pojištění schopnosti splácet, a to s výjimkou mBank a Raiffeisenbank, které úrokové sazby sjednáním tohoto pojištění nepodmiňují.

reklama

|

Máte sjednanou hypotéku? Vyjádřete pomocí smajlíků vaši spokojenost či nespokojenost právě s vaší hypotéku. Hodnotit můžete ZDE.

|

všechny články | |

Dále v rubrice

Denní zprávy

Zajímá vás svět finančních produktů a služeb, ale i ekonomická témata? Každý všední den pro vás připravíme přehled těch nejzajímavějších informací a novinek z finančního trhu za den předchozí. Sledujte naše...

Zajímá vás svět finančních produktů a služeb, ale i ekonomická témata? Každý všední den pro vás připravíme přehled těch nejzajímavějších informací a novinek z finančního trhu za den předchozí. Sledujte naše...

|

Srovnání stavebních spořitelen v prosinci: Nejvýhodnější nabídky na konci roku

Stavební spoření je jednou z možností, jak bezpečně ukládat peníze s podporou od státu. Hodí se především pro ty, kteří si chtějí pravidelně odkládat finance a nebudou je potřebovat alespoň šest let. Přinášíme vám pravidelný přehled aktuálních nabídek stavebních spořitelen...

Stavební spoření je jednou z možností, jak bezpečně ukládat peníze s podporou od státu. Hodí se především pro ty, kteří si chtějí pravidelně odkládat finance a nebudou je potřebovat alespoň šest let. Přinášíme vám pravidelný přehled aktuálních nabídek stavebních spořitelen...

|

Produktové novinky bank v listopadu aneb co nového pro nás banky připravily?

Přinášíme vám pravidelný přehled produktových změn a inovací, které banky a pojišťovny provedly za uplynulý měsíc. Novinky v průběhu listopadu letošního roku oznámily Air Bank, Banka CREDITAS, Česká spořitelna, ČSOB, Komerční banka, Kooperativa...

Přinášíme vám pravidelný přehled produktových změn a inovací, které banky a pojišťovny provedly za uplynulý měsíc. Novinky v průběhu listopadu letošního roku oznámily Air Bank, Banka CREDITAS, Česká spořitelna, ČSOB, Komerční banka, Kooperativa...

|

Kdo nabízí nejlepší podnikatelský a firemní účet? Air Bank, Moneta i Raiffka

Přinášíme vám nový žebříček bankovních účtů pro podnikatele a malé firmy. První místo patří Air Bank, druhá příčka MONETĚ Money Bank a na třetím místě je Raiffeisenbank. Jaké je další pořadí a co pro své stávající i nové klienty vítězné banky nabízejí...

Přinášíme vám nový žebříček bankovních účtů pro podnikatele a malé firmy. První místo patří Air Bank, druhá příčka MONETĚ Money Bank a na třetím místě je Raiffeisenbank. Jaké je další pořadí a co pro své stávající i nové klienty vítězné banky nabízejí...

|

všechny články v rubrice

|