Hypoteční úvěry v únoru

| 21.2.2024 | Valerie Koubová | zpráva: SwissLife Select | foto: Pixabay | |

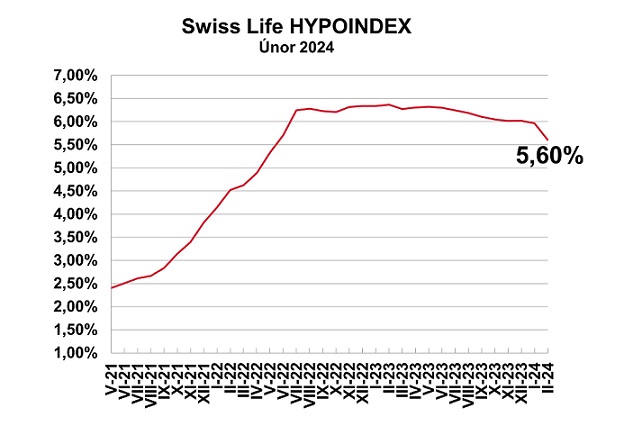

Pokračuje snižování úrokových sazeb u hypoték. Průměrná sazba hypotečních úvěrů klesla na 5,6 %. Aktuální informace k vývoji hypotečních úvěrů přinášíme v našem článku. Pokračuje snižování úrokových sazeb u hypoték. Průměrná sazba hypotečních úvěrů klesla na 5,6 %. Aktuální informace k vývoji hypotečních úvěrů přinášíme v našem článku.

Další bankou, která oznámila snížení úrokových sazeb je Komerční banka. Zároveň banka oznámila dočasné ukončení nabídky fixací hypoték delších než 5 let. Úroková sazba u této banky začíná od 5,49 % p.a. při dvouleté a tříleté fixaci.

Únorová hodnota Swiss Life Hypoindexu 5,6 % se stává nejnižší od června 2022, sazba se snížila oproti předchozímu měsíci o 36 bazických bodů. Po jednání bankovní rady ČNB se dá očekávat další snižování úrokových sazeb hypotečních úvěrů.

„Trendem bank je snižování zejména nejkratších fixací na jeden nebo dva roky. Zdražovat či úplně přestat nabízet by naopak měly fixace dlouhé na 7, 10 a více let. Tento směr vývoje hypotečních sazeb se dá očekávat i v následujících měsících, a to i z důvodu dalšího očekávaného snížení základních úrokových sazeb ze strany České národní banky. Otázkou tedy jen zůstává, na jakých hodnotách budou sazby hypotečních úvěrů končit letošní rok. Zatím nejčastější prognózou je, že by měli rok 2024 ukončit cca na 4 % p.a.,“ komentuje Jiří Sýkora, hypoteční analytik společnosti Swiss Life Hypoindexu.

Zdroj: Swiss Life Hypoindex

Měsíční splátka je o 761 korun nižší

Měsíční splátka u hypotečního úvěru na 3,5 milionu korun s LTV do 80 % při splatnosti 25 let a průměrné úrokové sazbě 5,6 % p.a. poklesla v únoru o 761 Kč na 21 710 Kč. Oproti předchozímu roku měsíční splátky hypoték zlevnily v průměru o 1 630 Kč.

Úrokové sazby všech fixací pod 6 % p.a.

Hypotéky s dlouhou fixací zlevňují nejvíce. Desetileté fixace se snížily o 0,6 p.b. Průměrná sazba desetileté fixace u hypotéky do 80 % zástavní hypotéky je 5,4 % p.a. (resp. 5,59 % u hypoték pro mladé do 36 let).

Jednoleté fixace zlevnily o 45 bazických bodů na 5,85 % p.a. a u hypoték pro mladé na 5,33 % p.a. Hypotéky na tři roky jsou nižší o 0,21 p.b. na 5,6 % p.a., resp. 5,79 % p.a. Nejnižší pokles zaznamenaly hypotéky s pětiletou fixací, a to o 0,17 p.b. na 5,57 % p.a., resp. 5,76 % p.a.

Nejlevnější jsou nyní hypotéky pro mladé s fixací na jeden rok (5,33 % p.a.) a fixace s LTV do 80 % a desetiletou fixací (5,4 % p.a.).

Jaká je současná nabídka hypotečních úvěrů na českém trhu?

Následující tabulka uvádí současnou nabídku/srovnání hypotečních úvěrů u vybraných bank na českém trhu na základě modelového příkladu za těchto podmínek: nově sjednaný (nerefinancovaný) účelový hypoteční úvěr (koupě nemovitosti) ve výši 3 mil. Kč, při minimální úrokové sazbě do 80 % LTV s fixací na 5 let a splatností 30 let. Banky jsou seřazeny abecedně.

| Banka | Prosinec 2023* | Leden 2024** | Únor 2024*** | | Úroková sazba v p.a. | Měsíční splátka úvěru | Úroková sazba v p.a. | Měsíční splátka úvěru | Úroková sazba v p.a. | Měsíční splátka úvěru | | Air Bank | 5,49 % | 17 053 Kč | 5,49 % | 17 053 Kč | 5,19 % | 16 452 Kč | | Česká spořitelna | 5,74 % | 17 649 Kč | 5,59 % | 17 356 Kč | 5,39 % | 16 976 Kč | | ČSOB / Hypoteční banka | 6,09 % | 18 160 Kč | 6,09 % | 18 160 Kč | 6,04 % | 18 064 Kč | | Fio banka | 5,18 % | 16 436 Kč | 5,18 % | 16 436 Kč | 4,78 % | 16 214 Kč | | Komerční banka | 5,99 % | 17 986 Kč | 5,99 % | 17 986 Kč | 5,89 % | 17 775 Kč | | mBank | 7,64 % | 21 265 Kč | 7,64 % | 21 265 Kč | 7,64 % | 21 265 Kč | MONETA Money Bank

| 4,49 % | 15 183 Kč | 4,49 % | 15 183 Kč | 4,49 % | 15 183 Kč | | Raiffeisenbank | 5,69 % | 17 394 Kč | 5,69 % | 17 394 Kč | 5,59 % | 17 204 Kč | | UniCredit Bank | 5,49 % | 17 015 Kč | 5,49 % | 17 015 Kč | 5,49 % | 17 015 Kč | Zdroj: webové kalkulačky bank k datu k 21.12.2023*, k 10.1.2024** a k 20.2.2024***

Pozn.: Uvedené úrokové sazby jsou podmíněné sjednáním pojištění schopnosti splácet, a to s výjimkou mBank a Raiffeisenbank, které úrokové sazby sjednáním tohoto pojištění nepodmiňují.

| Žebříček hypotečních úvěrů |

| | Kalkulačka hypotečních úvěrů |  | | Sjednání hypotečního úvěru |  |

Máte sjednanou hypotéku? Vyjádřete pomocí smajlíků vaši spokojenost či nespokojenost právě s vaší hypotéku. Hodnotit můžete ZDE.

|

reklama

|

všechny články | |

Dále v rubrice

Denní zprávy

Zajímá vás svět finančních produktů a služeb, ale i ekonomická témata? Každý všední den pro vás připravíme přehled těch nejzajímavějších informací a novinek z finančního trhu za den předchozí. Sledujte naše...

Zajímá vás svět finančních produktů a služeb, ale i ekonomická témata? Každý všední den pro vás připravíme přehled těch nejzajímavějších informací a novinek z finančního trhu za den předchozí. Sledujte naše...

|

Žebříček penzijních fondů v prosinci: Vítězí Conseq, NN a Rentea

Doplňkové penzijní spoření je jedním z klíčových nástrojů, jak si v České republice zajistit finanční rezervu na důchod. Stát jej podporuje nejen daňovými úlevami, ale i příspěvky. Na penzijní spoření navíc mohou přispívat i firmy svým zaměstnancům. V prosinci došlo...

Doplňkové penzijní spoření je jedním z klíčových nástrojů, jak si v České republice zajistit finanční rezervu na důchod. Stát jej podporuje nejen daňovými úlevami, ale i příspěvky. Na penzijní spoření navíc mohou přispívat i firmy svým zaměstnancům. V prosinci došlo...

|

Otevírací doba poboček a platební styk na konci roku 2025

Přinášíme vám jako každý rok přehled o tom, jak budou mít jednotlivé banky v České republice otevřeno během vánočních svátků a na konci letošního roku. Také se dozvíte, kdy své peníze nejpozději odeslat tak, aby se na účet příjemce dostaly ještě letos...

Přinášíme vám jako každý rok přehled o tom, jak budou mít jednotlivé banky v České republice otevřeno během vánočních svátků a na konci letošního roku. Také se dozvíte, kdy své peníze nejpozději odeslat tak, aby se na účet příjemce dostaly ještě letos...

|

Digitální podpis otevírá novou éru hypoték. ČSOB je první na trhu

Klienti v Česku mohou nově podepisovat všechny dokumenty k hypotéce kvalifikovaným elektronickým podpisem vydaným na základě bankovní identity. Jako první tuto možnost zavádí ČSOB Hypoteční banka, další banky chystají spuštění začátkem příštího roku...

Klienti v Česku mohou nově podepisovat všechny dokumenty k hypotéce kvalifikovaným elektronickým podpisem vydaným na základě bankovní identity. Jako první tuto možnost zavádí ČSOB Hypoteční banka, další banky chystají spuštění začátkem příštího roku...

|

všechny články v rubrice

|