Téměř polovina Čechů má v současnosti půjčené peníze

| 26.8.2019 | Zdeněk Bubák, zpráva Nielsen Admosphere | |

Přinášíme vám výsledky výzkumu, jehož výsledky před několika měsíci zveřejnila společnost Nielsen Admosphere. Otázky na druhy využívaných finančních úvěrů a na názory o přísnějších podmínkách pro získání hypotéky byly položeny respondentům z internetové populace Českého národního panelu starší 18 let. Přinášíme vám výsledky výzkumu, jehož výsledky před několika měsíci zveřejnila společnost Nielsen Admosphere. Otázky na druhy využívaných finančních úvěrů a na názory o přísnějších podmínkách pro získání hypotéky byly položeny respondentům z internetové populace Českého národního panelu starší 18 let.

Téměř polovina dotázaných využívá v současnosti nějaký typ úvěru. „Nejčastěji jsou zadlužení lidé ve věku 35–44 let, v této kategorii má alespoň jednu půjčku přes 60 % oslovených. Naopak nejméně dluhů má věková skupina nad 45 let, minimálně jeden úvěr má 39 % z nich. Míra zadlužení se také různí podle velikosti místa bydliště, úvěr mají častěji lidé z vesnic než lidé z velkých měst. Půjčené peníze má také více mužů než žen (50 % oproti 41 %),“ komentuje výsledky Research manažerka Nielsen Admosphere, Klára Hoffmann.

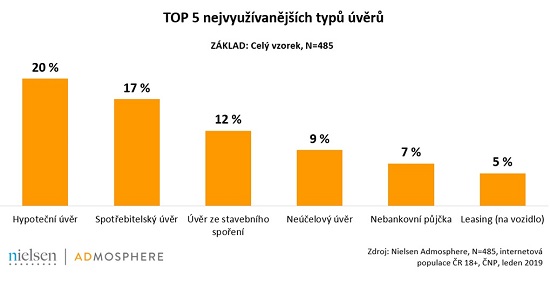

Nejčastějším typem úvěru, který internetová populace využívá, jsou hypotéky. Půjčku na bydlení využívá téměř pětina oslovených a v nejzadluženější věkové kategorii 35–44 let je to dokonce více než třetina respondentů. Druhým nejčastějším typem půjčky je spotřebitelský úvěr, ten má uzavřený 17 % oslovených.

Z čísel výzkumu lze ale také vyčíst, že Češi aktivní na internetu se v současnosti moc zadlužovat nechtějí: 8 z 10 dotázaných neplánuje v příštích dvou letech uzavřít jakýkoli úvěr. Nejčastěji je to z toho důvodu, že to nepotřebují: 85 % uvedlo, že si dokáží vystačit s tím, co mají.

Jak Češi reagovali na změnu podmínek hypoték?

Od října 2018 Česká národní banka zpřísnila podmínky pro získání hypotéky. Nejen že požaduje, aby maximální hodnota hypotéky tvořila 90 % ceny nemovitosti, ale výše poskytnutého úvěru také musí být v maximální hodnotě 9 čistých příjmů domácnosti a součet všech splátek domácnosti má tvořit maximálně 45 % z čistého příjmu žadatele. A jak se na toto zpřísnění dívají naši respondenti? Více než 40 % se zpřísňováním podmínek nesouhlasí. Proti novým nařízením jsou především obyvatelé velkých měst, kde jsou ceny bytů vyšší: se zpřísněním nesouhlasí polovina z nich. Naopak čtvrtina se změnou podmínek souhlasí, ze skupin podle vzdělání ji považují za pozitivní především vysokoškolsky vzdělaní (dvě pětiny).

Zpřísňování podmínek pro získání hypotéky má dlouhodobě vliv na postup při jejím zřizování. Aktuálně se k tomu ve výzkumu přihlásila více než pětina respondentů, kteří hypotéku mají. V největším počtu případů se rozhodli urychlit koupi nemovitosti, aby se novým podmínkám vyhnuli. Více než čtyři pětiny lidí s hypotečním úvěrem však zpřísňování hypoték nijak neovlivnilo.

A jak se v loňském roce inzerovalo v bankovním a spořitelním segmentu?

Zdroj: Nielsen Admosphere

Největším inzerentem bankovního a spořitelního segmentu, tedy zadavatelem s reklamou v nejvyšší ceníkové hodnotě, byla v roce 2018 Komerční banka, jejíž inzerce dosahovala hodnoty 557 milionů korun (o 15 % více než v roce předešlém). Druhá Česká spořitelna umístila reklamu v celkové ceníkové hodnotě 556 milionů korun (což je víceméně stejně jako v roce 2017). Equa bank svoji reklamní aktivitu loni výrazně posílila, její inzerce dosáhla hodnoty 536 milionů korun, což je o 140 % více než v předcházejícím roce.

všechny články | |

Dále v rubrice

všechny články v rubrice

|