Jak rostly pojišťovny v prvním čtvrtletí? Jaké pojistné novinky se objevily a co aktuálně hrozí našim domácnostem?

| 16.5.2017 | Zdeněk Bubák, zprávy pojišťoven, mBank a Ekospolu | |

Přinášíme vám aktuální zprávy z pojistného trhu. Podle údajů zveřejněných Českou asociací pojišťoven byla ke konci prvního čtvrtletí z pohledu předepsaného smluvního pojistného nejrychleji rostoucí pojišťovnou Direct pojišťovna (v procentním vyjádření). Vážné životní situace, jako je třeba ztráta nejbližšího nebo nemoc, mohou způsobit jak finanční potíže, tak další problémy. Výsledky průzkumu na toto téma představila Pojišťovna České spořitelny. Řešit tyto potíže pomůže např. i nové pojištění schopnosti splácet závazky od mBank. Dalším novým produktem je majetkové pojištění Domov VARIANT od UNIQA pojišťovny. V závěru článku se dozvíte, jaká nebezpečí hrozí vaší domácnosti a jak se jim bránit. Přinášíme vám aktuální zprávy z pojistného trhu. Podle údajů zveřejněných Českou asociací pojišťoven byla ke konci prvního čtvrtletí z pohledu předepsaného smluvního pojistného nejrychleji rostoucí pojišťovnou Direct pojišťovna (v procentním vyjádření). Vážné životní situace, jako je třeba ztráta nejbližšího nebo nemoc, mohou způsobit jak finanční potíže, tak další problémy. Výsledky průzkumu na toto téma představila Pojišťovna České spořitelny. Řešit tyto potíže pomůže např. i nové pojištění schopnosti splácet závazky od mBank. Dalším novým produktem je majetkové pojištění Domov VARIANT od UNIQA pojišťovny. V závěru článku se dozvíte, jaká nebezpečí hrozí vaší domácnosti a jak se jim bránit.

Direct pojišťovna je nejrychleji rostoucí pojišťovnou na českém trhu

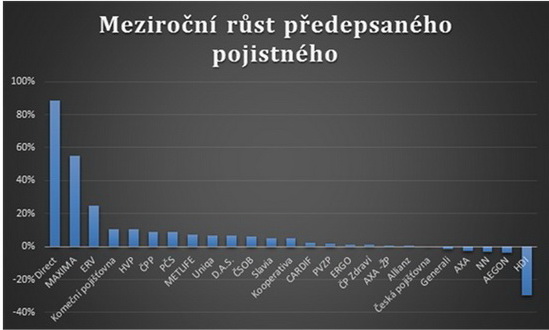

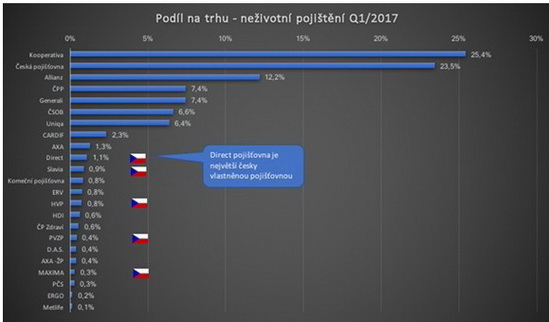

Podle informací České asociace pojišťoven o výsledcích pojišťoven za 1. čtvrtletí letošního roku se Direct pojišťovna po dvou letech existence stala nejrychleji rostoucí pojišťovnou na českém trhu. V meziročním srovnání se její předepsané smluvní pojistné zvýšilo o téměř 88,5 %. Stejně tak ji patří první místo v pojištění odpovědnosti za provoz vozidla (nárůst o 84,9 %), resp. v havarijním pojištění (122,5 %). V prvních třech měsících roku 2017 ji přibylo 36 000 nových klientů. Direct pojišťovna překročila v neživotním pojištění z hlediska objemu předepsaného smluvního pojistného 1% podíl trhu.

Čtěte zde:

Pojišťovny v květnu varují před začátkem motorkářské a cyklistické sezóny, nabízejí rozšířené pojištění domácnosti a stavby a další novinky

Důvody, které klienty vedly k uzavření smlouvy s touto pojišťovnou, jsou podle Directu tyto:

- pojišťovna zjednodušila a zpřehlednila své produkty

- umožnila jednoduchý způsob sjednání smluv přes web nebo prostřednictvím odkazu v e-mailu.

- při sjednání havarijního pojištění přes 80 % klientů využívá možnosti si sám pořídit a nahrát fotodokumentaci vozu

- přinesla několik inovací v oblasti likvidace pojistných událostí

- nová segmentace škod

- elektronická (100% bezpapírová) likvidace

- vytvořila tým zaměřený na komunikaci a podporu klienta (front desk)

- získala novou síť autorizovaných partnerů

- zlepšila spolupráci s makléři.

Direct pojišťovna vznikla v roce 2015 akvizicí pojišťovny Triglav českou skupinou VIGO Investments. Za loňský rok přivítala téměř 80 000 nových klientů.

Obr. 1: Růst předepsaného pojistného za 1Q 2017 ve srovnání se stejným obdobím loňského roku (v %)

Zdroj: Direct

Obr. 2: Společnosti s českým kapitálem a jejich podíl na trhu (v %)

Zdroj: Direct

TOP10 - Pojišťovny podle podílu na trhu v neživotním pojištění: 1. Kooperativa, 2. Česká pojišťovna, 3. Allianz, 4. ČPP, 5. Generali, 6. Uniqa, 7. CARDIF, 8. AXA, 9. Direct, 10. Slavia

Vážná životní situace sníží příjem měsíčně o osm tisíc korun

Až o osm tisíc korun měsíčně méně – to je nejčastější důsledek vážných životních situací, jako jsou vážné nemoci a úrazy, péče o nemohoucího člena rodiny či smrt partnera. Finanční potíže pak lidé řeší uskromněním se, ale ve velké míře musí sáhnout do naspořených peněz, brát si půjčky či prodávat majetek. V těžkých chvílích se obracejí na někoho o pomoc, většinou na členy rodiny a přátele.

Vážné životní situace často vedou ke ztrátě zaměstnání a nutnosti hledat nový způsob obživy. Bývají také zatěžkávací zkouškou partnerských a rodinných vztahů – problematické vztahy ji nevydrží a ty harmonické naopak utuží. To jsou výsledky letošního průzkumu agentury Ipsos u lidí, kteří v posledních pěti letech vážnou životní situaci zažili, pro Pojišťovnu České spořitelny.

Průzkum probíhal u lidí, kteří se minimálně půl roku léčili z nemoci nebo úrazu, nebo po stejnou minimální dobu o někoho nemohoucího pečovali, nebo jim zemřel partner. „Nejčastěji byli lidé v pracovní neschopnosti 11 měsíců, celková léčba a rekonvalescence byla však delší, většinou probíhala 17 měsíců. Péče o nemohoucího trvala nejčastěji rok, nejvíce lidí má zkušenost s péčí o onkologické pacienty,“ přibližuje zkušenosti dotazovaných Martina Švábová, manažerka výzkumu Pojišťovny České spořitelny. Lidé nejčastěji pečovali o vlastní rodiče, a to sami, jen tři lidé z deseti mají po ruce pečovatele. V jedné třetině případů došlo kvůli zajištění péče k sestěhování. „Průzkum také ukázal poměrně velké procento lidí, kteří se takto dlouhodobě léčí z vážné nemoci nebo úrazu, v naší populaci je to téměř každý desátý,“ doplňuje Martina Švábová.

Žebříček životního rizikového pojištění najdete zde

Uskromnit se po vážné situaci musejí všichni. Nemocenská nebo invalidní důchod obvykle nestačí. Největší finanční potíže prožívají lidé s hypotékou. Finanční problémy pak lidé nejčastěji řeší útratou naspořených peněz, různými přivýdělky, půjčkami nebo prodejem majetku. „Pokud si lidé životní pojištění sjednají a později se jim stane úraz nebo vážně onemocní, nahradí jim výpadek příjmu, když kvůli potřebnému léčení dlouhodobě nemohou pracovat. Důležitý je však správný výběr pojistných rizik a dostatečné nastavení výše pojistných částek. V žádné smlouvě by určitě nemělo chybět pojištění vážných nemocí a úrazů, jejich trvalých následků a invalidity,“ doporučuje Petr Procházka, ředitel úseku řízení produktů Pojišťovny České spořitelny.

Zhruba polovina lidí v těžké situaci požádala někoho o pomoc, nejčastěji o finanční výpomoc. Psychologa nebo psychiatra vyhledala zhruba třetina, téměř čtvrtina užívala antidepresiva. Svou oporou nejčastěji příjemně překvapily vlastní děti. Naopak zklamání přišlo nejčastěji od lékařů, v případě nemocných nebo lidí po úrazu, ale i od zaměstnavatele a někdy také od partnerů.

Lidé se obtížně smiřují s realitou dlouhodobé léčby nebo handicapu. Jednou z fází vyrovnávání se se situací je hledání viníka, a tak se lékaři mnohdy stávají logickým ‚hromosvodem‘, když pacienti tradičně připisují své potíže a komplikace pozdní diagnóze nebo nevhodné léčbě. Stejně tak zaměstnavatelé reagují ve většině případů dobře. Každá firma však potřebuje dobře fungovat a chybějící kolega musí být nahrazen. Poměrně rychle se tak ztrácí vazba na zaměstnavatele.

Přehled životního pojištění dostupného v Česku najdete zde

Po vyléčení lidé mnohdy nemohou vykonávat svoji původní profesi, a tak hledají alternativní zaměstnání, které je v jejich fyzických silách. Aby nemocní a pečující ušetřili čas, hledají práci co nejblíže svému bydlišti. „Každá změna je obtížná a hledání nového uplatnění je změna velká. Největší riziko hrozí, když se to nedaří hned. Neúspěch začne působit na psychiku a lidé mnohdy začnou propadat smutku a rezignují. Mají pocit, že ztratili svou hodnotu. Snadno pak sklouznou do apatie. Únikem z takové situace může být alkohol, pád do dalších nemocí a somatizací, což celou situaci ještě zhorší,“ říká psycholog Tomáš Vašák.

Jak Češi vnímají životní hodnoty?

Výzkum se zaměřil také na životní hodnoty obecné populace a jejich vnímání prostřednictvím pojištění. Kdyby si Češi mohli pojistit cokoliv tak, aby to nikdy neztratili, pojistili by si v životě především zdraví. Poté také povedené a spokojené děti a fungující rodinné vztahy. „Přestože zdraví je něco, čeho si nejvíce vážíme, životní pojištění má sjednané jen polovina populace,“ poukazuje na zajímavé srovnání výsledků průzkumu Petr Procházka. „Evolučně jsme získali schopnost myšlenky na svoji smrtelnost potlačit. Chováme se, jako bychom tu měli být navždy. Teprve s rostoucím věkem se k těmto tématům dostáváme. V mládí se jednoduše tématům ohrožení a budoucích starostí vyhýbáme. Dokonce na to máme lidové rčení. Raději o tom nemluv, nebo to přivoláš. Rozumné je však překonat nepříjemné pocity a zabývat se i možnými životními riziky. To, co nám pomůže správně se rozhodnout, je myslet na důsledky pro ostatní,“ říká Tomáš Vašák.

Co si lidé nejvíc závidí?

Autor: Pojišťovna ČS

Metodika průzkumu

Kvalitativní průzkum:

Datum: leden–únor 2017

Struktura: 6 mini skupinových diskuzí, 4 až 5 respondentů ve skupině

Charakteristika vzorku: Lidé, kteří u sebe či ve své nejbližší domácnosti zažívají nebo v posledních pěti letech zažili vážnou životní situaci. Před vznikem vážné životní situace se jednalo o ekonomicky aktivního člověka.

Kvantitativní průzkum:

Datum: leden–únor 2017

Metoda sběru dat: CASI on-line dotazování

Cílová skupina a velikost vzorku:

a) obecná populace ČR (N = 1 000) 18–65 let ekonomicky aktivní

b) lidé, kteří řešili v posledních pěti letech vážný úraz/nemoc a léčili se min. 6 měsíců (N = 186)

c) lidé, kteří se min. 6. měsíců starali o bezmocného blízkého, který vyžadoval soustavnou péči (N = 144)

d) lidé, kterým v posledních pěti letech zemřel partner/ka nebo manžel/ka (N = 100)

mPůjčka s novým pojištěním schopnosti splácet přinese dvojité plnění a ještě nižší úrok

mBank inovovala pojištění schopnosti splácet. Nově vyplatí peníze už po 30 dnech nemoci nebo ztráty zaměstnání, při hospitalizaci pak desetinu měsíční splátky každý den.

Jen za loňský rok bylo podle Ústavu zdravotnických informací a statistiky více než 350 000 osob v pracovní neschopnosti, přitom u 40 % z nich pracovní neschopnost trvala více než 40 dní. Doposud užívaná čekací (tzv. karenční) doba pro možnost vyplacení plnění z pojištění schopnosti splácet půjčku je přitom obvykle 60 dnů. Po dobu trvání pracovní neschopnosti tedy z pojištění schopnosti splácet pro klienty často nevznikal vůbec žádný nárok.

„Ze zpětné vazby od klientů víme, že obvyklá tzv. karenční lhůta trvající okolo 60 dnů bývá pro plnění z pojištění schopnosti splácet příliš dlouhá. V mBank chceme našim klientům zajistit takové podmínky, aby byli schopni splácet svou mPůjčku Plus i v nepříjemných životních situacích,“ vysvětluje Jan Kamenský, produktový manažer pojišťovacích produktů mBank.

Do nabídky mBank proto nyní přibyla nová kombinace mPůjčky Plus s pojištěním schopnosti splácet – koncept „buďte bez obav“. Toto spojení přináší dvojité plnění a nižší úrokovou sazbu. Každý klient, který se nyní rozhodne pro mPůjčku s pojištěním schopnosti splácet, získá okamžitě úrokovou sazbu 7,9 % p.a. a bude mít pojištěné splácení půjčky pro případy pracovní neschopnosti trvající 30 a více dnů, pro případ úmrtí a také invalidity III. stupně., přičemž v posledních dvou uvedených případech pojištění uhradí zbývající část úvěru.

Srovnání spotřebitelských půjček najdete zde

„Z našeho průzkumu mezi 300 klienty mBank, kteří již od ní spotřebitelský úvěr mají, totiž vyplynulo, že přibližně dvě třetiny z těchto skutečných zákazníků by preferovalo sníženou úrokovou sazbu 7,9 % mPůjčky Plus s pojištěním schopnosti splácet,“ komentuje nastavení základních parametrů nové varianty mPůjčky Plus Zuzana Greplová, manažerka úvěrových produktů mBank.

Produkt bude k dispozici ve dvou variantách, přičemž jedna je určena pro klienty, kteří jsou zaměstnáni na dobu neurčitou a umožňuje pojistit se pro případ nedobrovolné ztráty zaměstnání. Druhá varianta je určena pro všechny, tedy například podnikatele nebo zaměstnance s časově ohraničenou pracovní smlouvou, pro které je k dispozici pojištění pro případ hospitalizace namísto pojištění nedobrovolné ztráty zaměstnání.

Pojištění hospitalizace poskytuje plnění už od třetího dne pobytu v nemocnici, a to ve výši 10 % výše pravidelné měsíční splátky úvěru. Už za 10 dnů hospitalizace tak klient získá plnění ve výši 100 % měsíční splátky svého úvěru. Maximální délka hospitalizace, po kterou je možné toto plnění dostávat, je 30 dnů a klient tedy v takovém případě za měsíční pobyt v nemocnici obdrží částku odpovídající třem měsíčním splátkám své mPůjčky Plus.

Nové majetkové pojištění UNIQA nabízí krytí rizik podle aktuálního životního stylu

UNIQA pojišťovna po ročních zkušenostech s pojištěním domácnosti a nemovitostí Domov VARIANT přichází u tohoto produktu s několika inovacemi.

Tento produkt si nadále každý poskládá sám podle svých potřeb. UNIQA ale rozšířila pojištění odpovědnosti a asistenčních služeb, včetně připojištění elektrospotřebičů, asistence pro cyklisty a asistence proti kybernetickým hrozbám.

Domov VARIANT zahrnuje pojištění budov, domácnosti, odpovědnosti (každou složku lze sjednat i samostatně) a asistenční služby. U všech složek došlo ke zvýšení krytí rizik. Základní nebezpečí jsou zahrnuta automaticky (zejména požár, výbuch a úder blesku) ostatní jsou volitelná (živly, katastrofické škody, vodovodní škody včetně ztráty vody, odcizení aj.). Pojištění odpovědnosti sjednané spolu s pojištěním majetku je cenově zvýhodněno.

U pojištění budov Domov VARIANT rozlišuje budovy dokončené (po kolaudaci), budovy v celkové rekonstrukci nebo ve výstavbě. Posledně jmenované objekty mají slevu z pojistného ve výši 30 %. Pojistit lze hlavní budovy (rodinný dům, byt, rekreační objekt a garáž) i vedlejší stavby (garáž, dílnu, oplocení, bazén, zahradu nebo skleník). Novinkou je rozšíření pojistného krytí o škody na sanitárním zařízení v domě nebo pojištění plotu proti poškození zvěří. U některých dosavadních nebezpečí byly navýšeny limity pojistného plnění, jako například u závad na vodovodním zařízení, při zkratu nebo přepětí a technických poruch.

Přehled pojištění majetku a domácnosti najdete zde

U pojištění domácnosti byly navýšeny limity krytí a rozšířena územní platnost pojištění na Evropu. Lepší krytí nyní platí i pro kola a kočárky uložené ve sklepě nebo ve společných prostorách domu, dále pro věci v zavazadlovém prostoru vozidla a na střešním nosiči nebo v boxu (na celém kontinentu) a věci studentů ubytovaných mimo domov (na kolejích, internátech, na zahraničních stážích apod.). Rozšířilo se i pojistné plnění pro věci uložené na balkonech. Individuálně lze pojistit i kolo proti odcizení mimo domov až do výše 50 000 korun.

Pojištění odpovědnosti může zahrnovat odpovědnost v běžném občanském životě, odpovědnost vlastníka nemovitosti a odpovědnost z držení domácích zvířat. Do pojištění jsou nyní automaticky a zdarma zahrnuti i spoluvlastníci, rodiče a prarodiče nebo osoby zaměstnané v bytě. Dále UNIQA nabízí i pojištění odpovědnosti vlastníka jako pronajímatele a pojištění odpovědnosti nájemce. Dosavadní limity plnění byly významně navýšeny, pojištění lze sjednat až do limitu 50 milionů korun.

Výše spoluúčasti je u pojištění Domov VARIANT volitelná z několika možností a lze ho sjednat i bez spoluúčasti.

Novinky byly doplněny i do asistenčních služeb k pojištění dostupných 24 hodin denně. K bezplatnému servisu při havarijních stavech byla přidána služba deratizace a dezinfekce. U připojištění asistence pro domácí elektrospotřebiče byl navýšen limit plnění – klientovi je spotřebič buď opraven, anebo při neopravitelné vadě získá částku až 15 000 korun na pořízení nového.

Nové je připojištění asistence k jízdnímu kolu. Obsahem služby je vyzvednutí porouchaného kola, jeho uschování a přeprava do servisu, a dále oprava defektu do výše 5 000 korun.

Unikátní novinkou je připojištění tzv. kyber asistence. Ta zahrnuje pomoc v případě nyní stále aktuálnějších kybernetických či hackerských ataků, jako jsou překonání zabezpečení počítače, zneužití dat z počítače a on-line účtů klienta, poškození pověsti na internetu a sociálních sítích, zneužití platební karty při platbě na internetu nebo rizika spojená s nákupem přes internet.

Umění neohrožují jen zloději. Pojišťovny nejčastěji platí za škody kvůli ohni a vodě.

Za uplynulý rok nahlásili klienti Allianz škody na uměleckých předmětech a cennostech téměř za 2 milióny korun. Většina škod byla způsobena při domovních krádežích. Samotnou veřejností jsou nejčastěji vnímané krádeže uměleckých děl nebo jejich poškození návštěvníky na výstavách. Pro pojišťovny ale bývají největším strašákem mnohem prozaičtější příčiny poškození uměleckých děl. Mezi ty nejčastější patří živly – voda a oheň.

I v sebelépe zajištěném domě mohou být umělecké předměty poškozeny nebo dokonce zničeny vodou nebo ohněm. „Nejčastěji se setkáváme s případy poškození uměleckých děl vodou, která vytekla z vodovodního zařízení, například z prasklé hadičky na WC. I tento malý otvor totiž dokáže vypustit hektolitry vody, vytopit celý dům a způsobit milionové škody,“ říká produktová specialistka pojišťovny Allianz Monika Hotová. Před několika lety například voda v jedné pražské vile zničila 10 kusů historického nábytku, jehož oprava byla vyčíslena na téměř 190 tisíc korun. Zmáčeny a zprohýbány byly také dva obrazy a tři grafiky a kresby, visící na zdech. Restaurátorský zásah, který jim vrátil původní krásu, vyšel na 15 tisíc korun.

Lidé si sbírky pojišťují proti všem rizikům, která nabízíme v rámci pojištění domácnosti. Nejčastěji jde o krádeže, ale nesmíme zapomínat ani na další příčiny, jako jsou požáry, výbuchy, povodně, vodovodní škody a vandalismus. Allianz umožňuje pojištění cenných předmětů až do jejich plné hodnoty. Nejen sběratelé, ale každý majitel cenných předmětů by si měl pořídit jejich seznam a samozřejmě je také vyfotografovat. To v případě nepříjemností ulehčí práci nejen pojišťovně, ale i policii. "Tyto doklady by měli sběratelé uložit mimo pojištěnou domácnost, ideálně v bezpečnostní schránce nebo alespoň u příbuzných," doporučuje mluvčí Allianz Václav Bálek.

Blíží se sezona zlodějů, lidé stále více řeší kvalitní zabezpečení vlastního bytu

Teplé měsíce roku se nezadržitelně blíží a s nimi i žně pro zloděje. Ti totiž zneužívají toho, že lidé tráví na jaře a v létě svůj volný čas na chatách a chalupách a své domovy nechávají prázdné. Policisté jen v hlavním městě loni šetřili 6866 vloupání. Objasněnost těchto zločinů je přitom mizivá. Podařilo se objasnit jen každé desáté vloupání. Není proto divu, že majitelé bytů řeší stále více jejich zabezpečení. Dobře totiž vědí, že správně zabezpečit byty před odjezdem na dovolenou rozhodně není zbytečným plýtváním energií a penězi.

Jak se chránit? Zásadní je, že by opuštěný byt neměl vyvolávat dojem, že je prázdný. Nenechávejte proto zatažené závěsy či žaluzie. Máte-li k tomu technické možnosti, zajistěte, aby se v určitém čase rozsvěcela světla nebo zapínala televize. Poproste někoho, například souseda, kterému důvěřujete, aby vám v době nepřítomnosti vybíral poštu – přetékající schránka je totiž pro zloděje jasným signálem, že při svých rejdech nebudou vyrušeni. Tento člověk by vám také mohl byt občas zkontrolovat.

Neméně důležité je ale samotné zabezpečení bytu. Samozřejmostí by měly být kvalitní dveře s bezpečnostním zámkem, vložkou a štítem. Dobře zabezpečena by měla být i okna či všechny další stavební otvory, jimiž by se případný zloděj do bytu mohl dostat.

Podle developerské společnosti Ekospol lidé kupující nový byt stále častěji zajímají o jeho zabezpečení proti zlodějům. Poptávají hlavně odolné bezpečnostní dveře. I proto Ekospol už dlouho u všech bytů standardně nabízí bezpečností dveře třetí třídy, které jsou odolné proti nejznámějším metodám násilného vniknutí.

Výjimkou však není, že klienti do bezpečnosti investují něco navíc. Stále častěji se setkáváme s tím, že si za vyšší bezpečnostní třídu dveří připlatí i klienti kupující standardní byt. Bezpečnost a soukromí je pro ně velmi důležité, a proto neváhají za jeho ochranu dát peníze navíc.

Bezpečnost domova ale nezačíná až u vstupních dveří do bytu. Dobře zajištěné musí být i vchodové dveře do domu, společné prostory i prostranství kolem budovy by měly být dobře osvětlené. Nejlepší pojistkou před zloději ale často bývá všímavý soused.

Rozbité dveře? Neshánějte sami zámečníka, pomůže vám asistence pojišťovny

Vytopená koupelna či zabouchnuté dveře dokážou pořádně zkazit den a bez rychlého profesionálního zásahu i způsobit nemalé škody. Málokdo však ví, že v případě havárie v bytě či domě nemusí rychle shánět kontakt na řemeslníka, který bude mít zrovna čas. Pokud má sjednané pojištění domácnosti či domu, může se obrátit na svou pojišťovnu, resp. její asistenční společnost, která mu pomůže celou situaci obratem vyřešit. Podle České asociace asistenčních společností pomohou asistenční společnosti pojišťoven vyřešit nejméně 5000 havárií v domácnostech ročně, nejčastěji pak zasahují zámečníci, topenáři a další řemeslníci.

Minimalizovat finanční ztráty z nečekaných havárií na majetku lze sjednáním příslušného pojištění. Lze si pojistit dům, domácnost, ale i odpovědnost z držení nemovitosti. Součástí pojištění často bývá i asistence při havárii. Pojišťovna tak škodu nejen uhradí, ale také může významně pomoci přímo s řešením havarijního stavu. Podle statistiky České asociace asistenčních společností využijí klienti této pomoci v průměru v cca 5 tisících případech za rok.

„Průměrný asistenční zásah, při kterém do terénu posíláme řemeslníka, stojí do dvou tisíc korun, které pojištěný ušetří. Výhodou je však i rychlost poskytnuté pomoci. Při dnešním naprostém nedostatku kvalitních řemeslníků jsou čekací doby často i v řádu několika týdnů. Těžko pak rodina s malými dětmi vydrží bez vody například 10 dní, než sežene instalatéra. Asistenční společnosti mají k dispozici síť nejvyužívanějších řemeslníků, kteří jsou připraveni ihned zasáhnout,“ vysvětluje Petr Bold, prezident České asociace asistenčních společností.

V případě havárie se nejčastěji jedná o instalatérské, topenářské, elektrikářské a kominické práce, čištění kanalizace apod. V případě neobyvatelné domácnosti získá klient navíc náhradní ubytování.

Asistenční pomoc lze využít v průběhu roku opakovaně, k dispozici je 24 hodin denně, 7 dní v týdnu.

S paragrafy pomůže právní asistence

Kromě technické asistence je možné využít také právní asistenci. Odborníci dokážou v kritických situacích vyřešit nájemní a podnájemní spory, sousedské neshody či spory s dodavateli energií a vody. Některé balíčky asistenčních služeb pomohou i při hospitalizaci či zdravotní indispozici pojištěného. Asistenční společnost pojišťovny pak zajistí např. zahradní práce, sekání dřeva, nákupy či nezbytný úklid sněhu po dobu, kdy je pojištěný po úrazu, nemocný, nebo v nemoci.

Na kolik vás přijdou nejčastější situace bez asistence?

- zabouchnuté dveře – práce zámečníka od 500 Kč bez dopravy

- oprava dveří po vloupání – od 800 Kč

- prasklé vodovodní potrubí – od 2.500 Kč za havarijní výjezd a opravu

- právní poradenství – od 2.000 Kč/hodinu prvních služeb

Česká asociace asistenčních společností (ČAAS) je organizací zastupující nejvýznamnější asistenční společnosti působící v ČR, které pokrývají svými službami 95 % trhu. Mezi členy ČAAS patří Europ Assistance, Global Assistance, Mondial Assistance a Euro-Center Prague. Nejčastěji využívanými jsou asistenční služby pro motoristy, asistenční zdravotní služby pro cestovní pojištění, domácí technické asistence pro obytné domy a byty, a právní asistence.

všechny články | |

Dále v rubrice

Produktové novinky bank v listopadu aneb co nového pro nás banky připravily?

Přinášíme vám pravidelný přehled produktových změn a inovací, které banky a pojišťovny provedly za uplynulý měsíc. Novinky v průběhu listopadu letošního roku oznámily Air Bank, Banka CREDITAS, Česká spořitelna, ČSOB, Komerční banka, Kooperativa...

Přinášíme vám pravidelný přehled produktových změn a inovací, které banky a pojišťovny provedly za uplynulý měsíc. Novinky v průběhu listopadu letošního roku oznámily Air Bank, Banka CREDITAS, Česká spořitelna, ČSOB, Komerční banka, Kooperativa...

|

Zimní nehody a škody: kdy pomůže havarijní a úrazové pojištění

Mrazivé počasí výrazně zvyšuje riziko nehod a škod na majetku i zdraví. Ne vždy je jasné, kdo nese odpovědnost a kdy má člověk nárok na náhradu škody. V mnoha případech se tak vyplatí kvalitní havarijní či úrazové pojištění...

Mrazivé počasí výrazně zvyšuje riziko nehod a škod na majetku i zdraví. Ne vždy je jasné, kdo nese odpovědnost a kdy má člověk nárok na náhradu škody. V mnoha případech se tak vyplatí kvalitní havarijní či úrazové pojištění...

|

Nejlepší finanční produkty podle veřejnosti. Hlasujte na Finparádě

Společnost Scott & Rose, provozovatel finančního portálu Finparáda.cz bude na začátku příštího roku vyhodnocovat nejlepší finanční produkty za rok 2025. Kromě kategorií, které hodnotí odborníci, bude vyhlášen i vítěz v kategorii Cena veřejnosti...

Společnost Scott & Rose, provozovatel finančního portálu Finparáda.cz bude na začátku příštího roku vyhodnocovat nejlepší finanční produkty za rok 2025. Kromě kategorií, které hodnotí odborníci, bude vyhlášen i vítěz v kategorii Cena veřejnosti...

|

Produktové novinky bank v říjnu aneb co nového pro nás banky připravily?

Přinášíme vám pravidelný přehled produktových změn a inovací, které banky a pojišťovny provedly za uplynulý měsíc. Novinky v průběhu října letošního roku oznámily Air Bank, Banka CREDITAS, Direct pojišťovna, Fio banka, Komerční banka, MONETA Money Bank...

Přinášíme vám pravidelný přehled produktových změn a inovací, které banky a pojišťovny provedly za uplynulý měsíc. Novinky v průběhu října letošního roku oznámily Air Bank, Banka CREDITAS, Direct pojišťovna, Fio banka, Komerční banka, MONETA Money Bank...

|

všechny články v rubrice

|