Úvěr na bydlení má každý druhý Čech. Polovina jim ale moc nerozumí

Pouze 4 procenta Čechů jsou přesvědčena, že mají dobrý přehled v úvěrech na bydlení. Přitom zkušenost s nimi má celá polovina populace. Téměř třetina z těch, kteří financovali bydlení úvěrem, vychází následně od výplaty k výplatě a nemá žádné finanční rezervy pro nenadálé výdaje. Tyto výsledky přinesl průzkum finančně poradenské společnosti Partners, který si nechala společnost připravit v rámci vzdělávacího projektu Den finanční gramotnosti. Pouze 4 procenta Čechů jsou přesvědčena, že mají dobrý přehled v úvěrech na bydlení. Přitom zkušenost s nimi má celá polovina populace. Téměř třetina z těch, kteří financovali bydlení úvěrem, vychází následně od výplaty k výplatě a nemá žádné finanční rezervy pro nenadálé výdaje. Tyto výsledky přinesl průzkum finančně poradenské společnosti Partners, který si nechala společnost připravit v rámci vzdělávacího projektu Den finanční gramotnosti.

Současná doba přinesla boom v oblasti hypoték. Finančně poradenská společnost Partners se v rámci projektu Den finanční gramotnosti, který podporuje vzdělání v oblasti financí, zaměřila na orientaci Čechů v oblasti hypoték a úvěrů. Průzkum znalosti provedla v srpnu letošního roku agentura Ipsos.

Srovnávací kalkulačku hypoték najdete zde

Chci hypotéku a bydlet ve svém

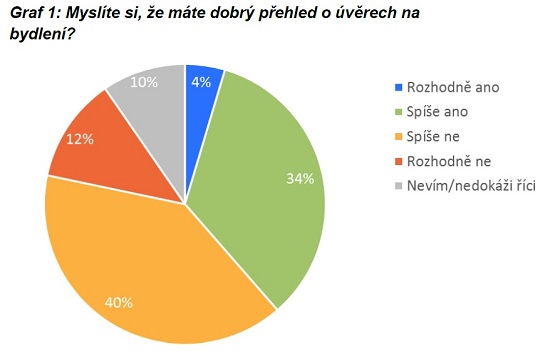

Výsledky průzkumu v oblasti hypoték, který si nechala vypracovat finančně poradeská společnost Partners nebyly povzbudivé. Polovina populace (52 %) přiznává, že nemá dobrý přehled v úvěrech na bydlení. Více si věřili muži – téměř polovina (46 %) si myslí, že jejich informovanost je dobrá. Osobní zkušenost s úvěry na bydlení má přitom polovina Čechů. Ta úzce souvisí s věkem a dosaženým vzděláním – s nižším vzděláním klesá i samotná zkušenost lidí.

Autor: Partners a Ipsos

Většina oslovených (86 %) zná hypotéky, znalost řádného úvěru ze stavebního spoření mají téměř dvě třetiny (63 %) a o překlenovacím úvěru ví více než polovina (59 %). Upřesňující dotaz ukázal, že rozlišit dva poslední jmenované úvěry ale dokáže jen každý čtvrtý Čech (22 %).

Jako zajímavé se ukázalo, že ačkoli hypotéka patří mezi nejznámější formu financování bydlení, tak až 40 % populace, pro kterou je financování bydlení tématem, zvládne alespoň částečně zaplatit nemovitost z vlastních zdrojů. K financování vlastního bydlení hypotékou se rozhodla téměř třetina (31 %) Čechů, podobně je tomu u úvěru ze stavebního spoření (32 %).

Autor: Partners a Ipsos

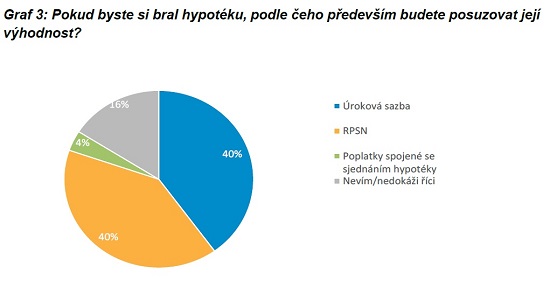

Úroková sazba je pro lidi nejzajímavější ukazatel výhodnosti hypotéky

„Průzkum ukázal, že při sjednávání hypotéky lidé nejvíce sledují výši úrokových sazeb. Většina (91 %) těch, kteří mají zkušenost s úvěrem na bydlení, hodnotilo výši úrokové sazby jako nejdůležitější kritérium,“ komentuje preference Čechů Lada Kičmerová, marketingová ředitelka Partners. Mnohem důležitější je přitom sledovat také celkovou nákladovost hypotéky, tzv. RPSN.

Autor: Partners a Ipsos

Preference se lišily podle regionů a dosaženého vzdělání. Různé benefity k hypotéce zajímají zejména vyučené a věkovou kategorii 45-54 let. „Pro obyvatele Ústeckého kraje a také pro skupinu vyučených byla atraktivní možnost dostat úvěr bez dokládání příjmu,“ říká Lada Kičmerová.

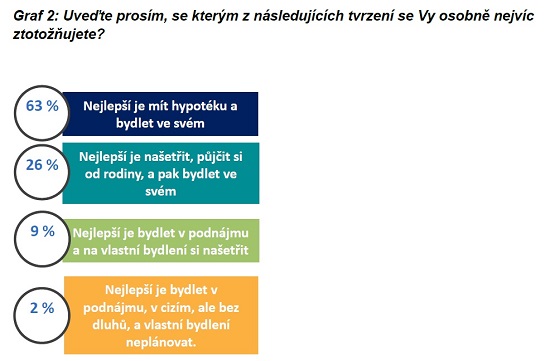

V otázce pořízení vlastního bydlení se nejvíce dvě třetiny lidí ztotožňují s tvrzením, že nejlepší je pořídit si hypotéku. Toto tvrzení podporují spíše lidé, kteří splácejí úvěr na dům (82 %), než ti, kteří mají úvěr na byt (73 %). Spotřebitelský úvěr na bydlení se Čechům správně jeví jako nejméně výhodný.

Každý třetí Čech s úvěrem je na konci měsíce na nule

Jako znepokojující se ukázal fakt, že třetina těch, kteří si berou úvěr na bydlení, žije doslova od výplaty k výplatě a nemá finanční rezervu pro nenadálé události. Rezervu si nechávali spíše lidé s vyšším vzděláním (81 %). Podobně nezodpovědně se chovala i třetina obyvatel, co se jejich zdraví při splácení hypotéky týče, protože neměli sjednané životní pojištění pro případ smrti či invalidity.

„Tvorba finanční rezervy by měla být základem zdravého finančního plánování. Lidé by měli mít na účtu troj- až šestinásobek svých měsíčních výdajů pro případy, kdy dojde ke snížení jejich příjmu nebo k jeho výpadku,“ říká Ondřej Hatlapatka, finanční poradce Partners a lektor Dne finanční gramotnosti.

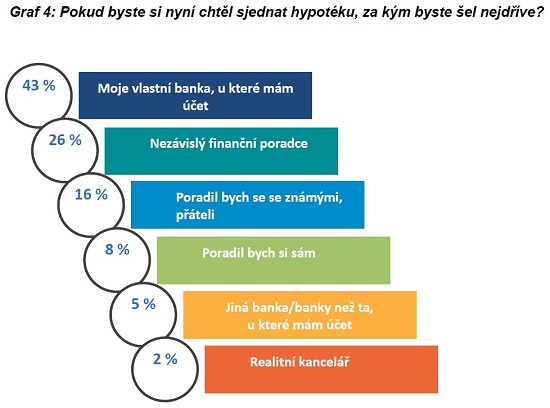

S žádostí o hypotéku by se Češi překvapivě nejdříve a nejčastěji obrátili na svoji banku (43 %), kde mají běžný účet, nezávislí finanční poradci skončili na druhém místě (26 %). Přitom právě finanční poradce, který sleduje celkové příjmy a výdaje rodiny či jednotlivce, dokáže přesně vypočítat, jestli není úvěr rizikový pro celkový rozpočtový klid lidí.

Autor: Partners a Ipsos

K čemu je dobrý projekt Den finanční gramotnosti?

Finančně poradenská společnost Partners považuje vzdělávací projekt Den finanční gramotnosti za důležitý, protože tak napomáhá odpovědnému chování Čechů. Zkušení finanční poradci Partners navštěvují v rámci projektu zdarma základní, střední a vysoké školy a vzdělávají mladé lidi v oblasti osobních financí. Děti i učitelé hodnotí jejich výuku příznivě: „Školení pro studenty považujeme za velmi přínosné. Témata finanční gramotnosti se promítají do dalších okruhů výuky občanského základu. Jako příklad mohu uvést sociologické téma Chudoba a zadluženost českých domácností. Je lépe, pokud téma finanční gramotnost přichází pro studenty zvenčí, od praktiků,“ zněl komentář vyučujícího z gymnázia v Prachaticích.

Projekt Den finanční gramotnosti bude podle společnosti Partners pokračovat i v příštích letech a finanční poradci se plánují zaměřit také na vzdělání učitelů, těch, kteří vyučují děti v oblasti osobních financí.

Informace o průzkumu: Výzkum byl realizován online metodou sběru dat (CAWI) výzkumnou agenturou Ipsos pro společnost Partners v srpnu 2016. Do výzkumu bylo zahrnuto 1000 respondentů vybraných tak, aby byl vzorek reprezentativní za Českou republiku pro věkové rozmezí 25-60 let.

všechny články | |

Dále v rubrice

všechny články v rubrice

|