Banky nemají své klienty jisté. Co by měly dělat, aby jim neodešli ke konkurenci?

Polovina

zákazníků bank ve světě si není jistá, zda

zůstane v dalším pololetí své bance

věrná. Dokonce každý desátý člověk

plánuje svou banku ve stejném horizontu opustit. Tyto a

další informace vyplývají z právě

zveřejněné zprávy o

retailovém bankovnictví World Retail Banking Report

2013, kterou společně vydaly společnost Capgemini a

nezisková organizace Efma. Polovina

zákazníků bank ve světě si není jistá, zda

zůstane v dalším pololetí své bance

věrná. Dokonce každý desátý člověk

plánuje svou banku ve stejném horizontu opustit. Tyto a

další informace vyplývají z právě

zveřejněné zprávy o

retailovém bankovnictví World Retail Banking Report

2013, kterou společně vydaly společnost Capgemini a

nezisková organizace Efma.

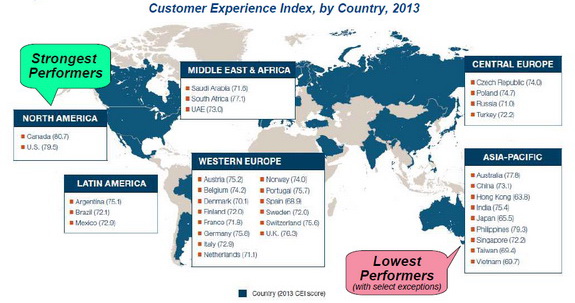

Podle zprávy existují na úrovni

jednotlivých zemí rozdíly - 11 zemí ze 35

sledovaných zaznamenalo nárůst zákazníků s

pozitivní zkušeností s bankami o více než

20 %, naopak devět zemí hlásí pokles

podílu pozitivně naladěných klientů. Názory

obyvatel střední a východní Evropy

odpovídají víceméně průměrným

světovým hodnotám.

„Pokud polovina

zákazníků retailového bankovnictví v

celosvětovém měřítku necítí ke své

bance loajalitu, je zřejmé, že banky potřebují tuto

mezeru překlenout a zabudovat do své DNA přístupy, v

jejichž centru stojí zákazník,“ uvedl Jean

Lassignardie, globální ředitel pro prodej a marketing,

Capgemini Global Financial Services. „Bankovní služby se

komodizují, banky se tedy musí snažit odlišit a

budovat loajalitu zákazníků jinými způsoby. Jednou

ze zřejmých cest k vybudování trvalé

loajality zákazníků je poskytování

správných produktů ve správný čas

prostřednictvím preferovaných a nově

vznikajících kanálů, jakým je

například mobil."

Kvalita a zase jen kvalita. V Americe a v Česku se hledí více na poplatky

Ukázalo se, že „kvalita služeb“ je jediný

nejdůležitější faktor, který vede

zákazníky ke změně banky ve většině regionů. Výjimkou je Severní Amerika, kde jsou

nejdůležitější poplatky a kvalita služby následuje

v těsném závěsu za nimi. V tomto je přístup klientů v České republice podobný Američanům.

Zpráva World Retail Banking Report

2013 vychází z

rozsáhlého průzkumu mezi zákazníky a z

Indexu

zákaznické zkušenosti (Customer Experience Index)

, jehož pomocí se měří, jak 18 000 respondentů na 35

trzích vnímá ty faktory, které jsou pro ně

napříč různými prodejními kanály,

transakcemi a produkty

nejdůležitější.

Jak vnímají klienti dílčí aspekty vztahu s bankou?

Se znalostí potřeb a zájmů

zákazníka ze strany banky je spokojeno jen 37 %

klientů. S tím, jakým způsobem banka poskytuje

své služby (soulad kanálu prodeje s produktem), je

spokojeno o něco více, ale stále jen 43 % z nich.

Stejný podíl lidí bance důvěřuje a hodnotí

kladně svůj vztah s bankou. Spolehlivost banky oceňuje 51 %

dotázaných.

Co by měly banky dělat s nedostatečnou loajalitou svých klientů?

Banky mají příležitost vylepšit svůj vztah se zákazníky, když se

více zaměří na péči o zákazníka. K

tomu mohou kromě ohromného množství

zákaznických dat využít i potenciál

mobilního bankovnictví a se zákazníky

komunikovat daleko osobněji.

Údaje o zákaznících mohou přinést

porozumění jejich potřebám a preferencím

Kontaktů se zákazníkem dnes díky

rostoucímu počtu distribučních kanálů

přibývá, ale frekvence přímého osobního kontaktu se

snížila. Banky mají přístup k mnohem

většímu množství údajů o klientech než kdykoliv dříve, což

lze využít k budování lepších vztahů

se zákazníky, počínaje zákaznickými

formuláři a konče tweety o zkušenostech s bankami.

Mobil je nevyhnutelným trendem budoucnosti

Komunikace s bankou přes mobilní telefon se za posledních deset let vyvinulo z

nástroje využívaného čistě pro

zákaznické služby v prostředek, který je motorem

růstu bankovního odvětví po celém světě. Průzkum

zákazníků prezentovaný ve zprávě ukazuje,

že se mobilní bankovnictví stává pro banky

klíčovým nástrojem. Zjistilo se, že na

rozvíjejících se trzích a u mladých

zákazníků má kvalita mobilních služeb

významný vliv na rozhodnutí, zda si banku vybrat

nebo od ní odejít.

Některé banky si již uvědomily, že mobil je

klíčovým nástrojem pro jejich odlišení od konkurence.

Podle zprávy je banka BNP Paribas ve Francii přesvědčena, že

digitální technologie jsou novým způsobem,

jakým může upoutat své zákazníky, a

vytvořila komplexní mobilní řešení s

cílem podpořit pravidelný odběr svých

bankovních produktů. „Internet a mobil nejsou pouhé

kanály. Jedná se o nový způsob

bankovnictví,“ uvedla Virginie Fauvel, ředitelka online

bankovnictví BNP Paribas. „Mobil jsme do našich

pracovních postupů plně integrovali a pokračujeme v

inovacích, abychom vyhověli neustále rostoucí a

vyvíjející se základně

zákazníků, kteří mobil vnímají jako

snadný, efektivní a bezpečný přístup do

banky.“

Zejména mladší zákazníci

očekávají od mobilního bankovnictví

více, včetně dotazů na zůstatek, převodů peněz,

upozornění, úhrady účtů a mobilních

aplikací. Pokud banky chtějí přeměnit mobilitu v

nástroj, který je odliší od konkurence a

pomůže jim uplatnit přístup, v jehož centru stojí

zákazník, měly by se zaměřit na dobře rozvržený postup, na

jehož počátku je poskytování mobilních

služeb, které se vyrovnají konkurenčním

nabídkám na trhu, upoutání

zákazníků díky pochopení jejich

preferencí a adresnější mobilní

nabídky zákazníkům, které budou zohledňovat

jejich potřeby.

„Budoucností retailového bankovnictví je

mobilní bankovnictví. Do konce roku 2013 bude více

mobilních zařízení než lidí. Podle odhadů

bude existovat 10 miliard zařízení mobilně

připojených k internetu, což tvoří celosvětový

průměr 1,4 mobilního zařízení na osobu. Je třeba,

aby se banky vydaly tam, kde je příležitost – a tou je

mobil,“ říká Patrick Desmarès,

generální tajemník Efma.

Kde se výzkum prováděl?

Zdroj: Capgemini

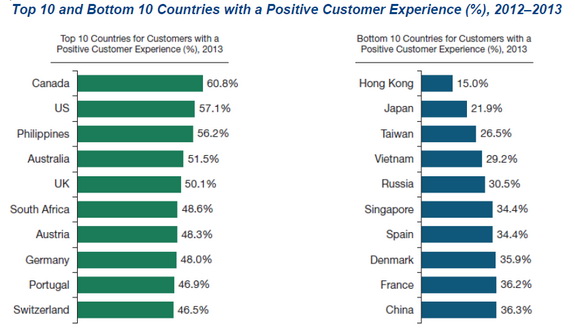

Země s nejvyšším podílem

pozitivních zkušeností s bankami (vlevo) a nejnižším (vpravo)

Zdroj: Capgemini

všechny články | |

Dále v rubrice

Denní zprávy

Zajímá vás svět finančních produktů a služeb, ale i ekonomická témata? Každý všední den pro vás připravíme přehled těch nejzajímavějších informací a novinek z finančního trhu za den předchozí. Sledujte naše...

Zajímá vás svět finančních produktů a služeb, ale i ekonomická témata? Každý všední den pro vás připravíme přehled těch nejzajímavějších informací a novinek z finančního trhu za den předchozí. Sledujte naše...

|

Srovnání stavebních spořitelen v prosinci: Nejvýhodnější nabídky na konci roku

Stavební spoření je jednou z možností, jak bezpečně ukládat peníze s podporou od státu. Hodí se především pro ty, kteří si chtějí pravidelně odkládat finance a nebudou je potřebovat alespoň šest let. Přinášíme vám pravidelný přehled aktuálních nabídek stavebních spořitelen...

Stavební spoření je jednou z možností, jak bezpečně ukládat peníze s podporou od státu. Hodí se především pro ty, kteří si chtějí pravidelně odkládat finance a nebudou je potřebovat alespoň šest let. Přinášíme vám pravidelný přehled aktuálních nabídek stavebních spořitelen...

|

Produktové novinky bank v listopadu aneb co nového pro nás banky připravily?

Přinášíme vám pravidelný přehled produktových změn a inovací, které banky a pojišťovny provedly za uplynulý měsíc. Novinky v průběhu listopadu letošního roku oznámily Air Bank, Banka CREDITAS, Česká spořitelna, ČSOB, Komerční banka, Kooperativa...

Přinášíme vám pravidelný přehled produktových změn a inovací, které banky a pojišťovny provedly za uplynulý měsíc. Novinky v průběhu listopadu letošního roku oznámily Air Bank, Banka CREDITAS, Česká spořitelna, ČSOB, Komerční banka, Kooperativa...

|

Kdo nabízí nejlepší podnikatelský a firemní účet? Air Bank, Moneta i Raiffka

Přinášíme vám nový žebříček bankovních účtů pro podnikatele a malé firmy. První místo patří Air Bank, druhá příčka MONETĚ Money Bank a na třetím místě je Raiffeisenbank. Jaké je další pořadí a co pro své stávající i nové klienty vítězné banky nabízejí...

Přinášíme vám nový žebříček bankovních účtů pro podnikatele a malé firmy. První místo patří Air Bank, druhá příčka MONETĚ Money Bank a na třetím místě je Raiffeisenbank. Jaké je další pořadí a co pro své stávající i nové klienty vítězné banky nabízejí...

|

všechny články v rubrice

|