Pětina Čechů před svými partnery tají některé příjmy i výdaje. Co nepřiznají muži a co ženy?

| 13.2.2024 | Veronika Křivská, zpráva Index prosperity | foto: Česká spořitelna | |

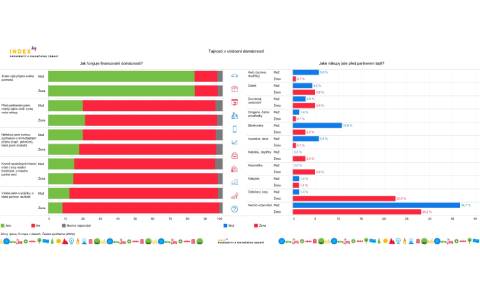

Nadpoloviční většina českých párů považuje příjmy domácnosti za společné. Naopak pětina Čechů před svým partnerem některé z nich tají. Nepřiznávají ani veškeré výdaje. Muži se nejčastěji nesvěřují s pořízením elektroniky, ženy s nákupem oblečení či bot. Vyplývá to z průzkumu Indexu prosperity a finančního zdraví Čechů, který společně realizují ČS, portál datové žurnalistiky Evropa v datech a Sociologický ústav AV ČR. Nadpoloviční většina českých párů považuje příjmy domácnosti za společné. Naopak pětina Čechů před svým partnerem některé z nich tají. Nepřiznávají ani veškeré výdaje. Muži se nejčastěji nesvěřují s pořízením elektroniky, ženy s nákupem oblečení či bot. Vyplývá to z průzkumu Indexu prosperity a finančního zdraví Čechů, který společně realizují ČS, portál datové žurnalistiky Evropa v datech a Sociologický ústav AV ČR.

Přes 80 % Čechů žijících v domácnosti s partnerem se nespoléhá pouze na jediný společný účet a disponuje i vlastními prostředky. Patnáct procent Čechů se svým partnerem dokonce nesdílí informace o stavu svého účtu a téměř stejné procento české populace má k dispozici vlastní fond či účet, o kterém jejich partner vůbec neví. Nadpoloviční většina z nás přitom považuje veškeré příjmy domácnosti za společné.

„Z našich výzkumů víme, že pro řadu lidí jsou peníze soukromým a citlivým tématem, o kterém je nepříjemné mluvit. Na druhou stranu si téměř polovina dotázaných Čechů uvědomuje, že pokud sdílí informace o svém finančním zdraví s bankovním poradcem, partnerem nebo někým blízkým z rodiny, rozšiřuje si znalosti a získává inspiraci, jak lépe hospodařit s financemi,” říká Monika Hrubá, která má na starost strategii finančního zdraví v České spořitelně

„V poslední době vidíme u klientů rostoucí zájem o finanční témata a využívání nových nástrojů pro zlepšování finančního zdraví v mobilním bankovnictví. Digitální poradenství je proto ideální cestou pro klienty, kteří se o financích neradi baví napřímo,“ dodává Monika Hrubá.

Výši příjmů svého partnera zná dle svých slov 84 % mužů i žen, téměř pětina z obou skupin ale svému protějšku v minulosti zatajila nějaký mimořádný příjem. Častěji tuto skutečnost před partnerkami nezmínili muži. Ti si také častěji berou půjčky, o kterých jejich protějšek neví.

Muži tajně kupují elektroniku, ženy oblečení

Podobně často jako mimořádné příjmy před sebou partneři podle posledního průzkumu Indexu prosperity a finančního zdraví tají i některé výdaje. „Ačkoliv to může působit stereotypně, data z průzkumu mluví jasně. Zatímco muži častěji tají výdaje na elektroniku či úpravu nebo doplňky do auta, ženy bez vědomí partnera výrazně častěji utrácí za oblečení, boty nebo kosmetiku,“ upozorňuje Tomáš Odstrčil, šéfredaktor Evropy v datech. V případě utajení výdajů za oblečení a boty jde o poměr 1,4 % mužů a 22,5 % žen z populace.

Utajené výdaje mohou v extrémních případech vést až k exekučnímu řízení, které je pro partnery často šokem. „Není výjimečným jevem, že manželé dlužníků reagují s překvapením, že za trvání jejich manželství vznikl dluh, který je dokonce exekučně vymáhán. V takovém případě pravidelně vyslovují nesouhlas se vznikem dluhu. V určitých případech může takový nesouhlas vést k omezení postihu majetku ve společném jmění manželů,“ vysvětluje Jan Mlynarčík, prezident Exekutorské komory ČR.

Infografika - Tajnosti v utrácení domácností

Autor: Ipsos, Evropa v datech, Česká spořitelna = Pro zvětšení klikněte na obrázek =

V případě otázky, co před svým partnerem utajila, zvolila část populace možnost ‚nechci odpovídat‘. Zvolilo ji 28 % žen a takřka 37 % mužů. Podle Jany Pěchové, vedoucí komunikace a fundraisingu organizace Apeiro, může vést utajování výdajů ve vztahu k závažným problémům: „Každá utajovaná informace může být riziková, protože narušuje důvěru ve vztahu. Finanční situace je jedna z klíčových oblastí, kde by partneři neměli mít tajnosti.“

Partneři řeší většinu výdajů společně. Výjimkou jsou výdaje za děti či elektroniku

Většina českých párů ale výdaje řeší i platí společně. Výjimkou jsou např. každodenní nákupy, které podle respondentů průzkumu obstarávají ve větší míře spíše ženy. Ty mají dle svých slov častěji na starosti i větší výdaje pro děti. Naopak na mužích je pak koupě nákladnějšího zboží dlouhodobé spotřeby, jako je elektronika či nábytek.

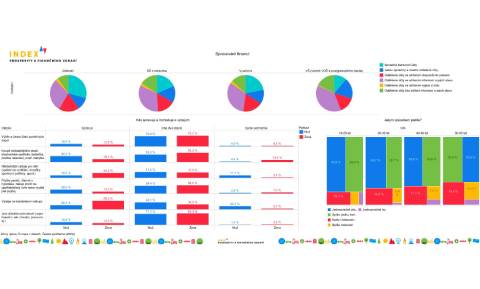

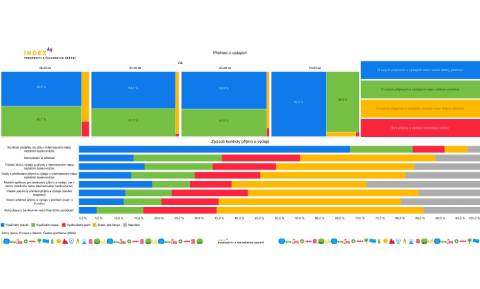

Infografika - Spravování financí

Autor: Ipsos, Evropa v datech, Česká spořitelna = Pro zvětšení klikněte na obrázek =

Třetina Čechů není spokojena s finanční situací domácnosti

S finanční situací vlastní domácnosti, ať už jde o příjmy, úspory, schopnost splácet půjčky či připravenost na nečekané výdaje, je podle vlastního hodnocení spíše spokojena nadpoloviční většina Čechů. Zhruba třetina respondentů je velmi či spíše nespokojena a u zbytku nepřevažuje ani jedna z možností.

„Naše analýzy ukazují, že stěžejními faktory ovlivňující finanční spokojenost Čechů jsou výše příjmů domácnosti a to, jak s nimi vychází, stejně jako schopnost vytvářet si finanční rezervu. Splácení hypotéky či placení nájmu finanční spokojenost významně nesnižuje. Obecně jsou se svou finanční situací spokojenější lidé žijící s partnerem či partnerkou a svobodní než rozvedení a ovdovělí,“ vysvětluje Kamila Fialová ze Sociologického ústavu Akademie věd.

Pokud jde ale o to, jak Češi vychází se svými příjmy, je stále co zlepšovat. „V tomto srovnání jsou vidět rozdíly mezi různou úrovní vzdělání. Zatímco lidé se základním vzděláním vychází s příjmy s alespoň menšími obtížemi v 64 % případů, u absolventů vysokých škol převažují v poměru 3:2 spíše bezproblémové stavy,“ vysvětluje Tomáš Odstrčil.

Vzdělání je zásadním faktorem i u výše čistých příjmů domácností. Zatímco respondenti se základním vzděláním uvádějí nejčastěji čistý příjem domácnosti do 40 tisíc korun, u vysokoškoláků částka nejčastěji přesahuje 60 tisíc. Odpovídají tomu i náklady, které mají právě absolventi vysokých škol nejvyšší.

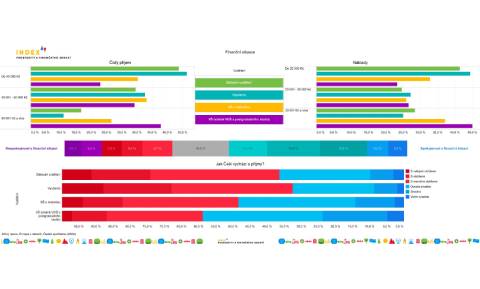

Infografika - Finanční situace

Autor: Ipsos, Evropa v datech, Česká spořitelna = Pro zvětšení klikněte na obrázek =

Snižovat výdaje se snaží 84 % Čechů. Nejvíce omezují návštěvy restaurací

Snižování nákladů prostupuje celou českou společností. Alespoň o elementární snahu ušetřit usiluje až 84 % české populace. Nepřekvapivě se nejvíce snaží šetřit ti, kteří si na konci měsíce musí půjčovat peníze, aby vůbec vyšli a ti, kteří musí sahat do svých úspor.

Nejvíce Češi omezují návštěvy restaurací a kupování jídla mimo domov. Výrazná je ale i snaha o snižování výdajů za bydlení, topení a spotřebu energie a vody. Více než třetina respondentů pak zvolila i střídmější utrácení za potraviny, nápoje či drogerii.

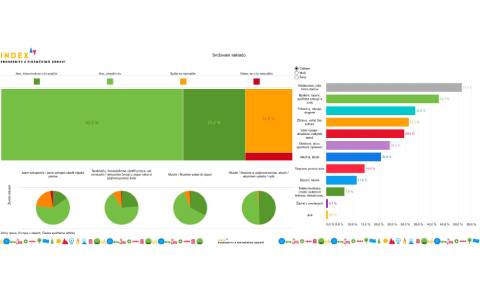

Infografika - Snižování nákladů

Autor: Ipsos, Evropa v datech, Česká spořitelna = Pro zvětšení klikněte na obrázek =

„Z údajů o objemu kartových transakcí za rok 2023 není na první pohled patrný trend snižování útrat v restauracích. Objem plateb v restauracích za loňský rok totiž meziročně vzrostl o zhruba 30 %. Útraty se tedy zvýšily i navzdory inflaci, která za loňský rok v kategorii stravování a ubytování činila 14,2 %. Na objem kartových transakcí má však vliv také stále častější využívání platby kartou, což se projevuje růstem počtu plateb. Z údajů o průměrné výši útraty kartou v restauracích je pak vidět, že průměrná útrata v loňském roce meziročně poklesla o zhruba 2 %, tedy, že lidé v restauracích utrácejí méně,“ komentuje Tereza Hrtúsová, analytička České spořitelny.

O přehledu nad svými financemi jsou nejvíce přesvědčeni lidé ve věku 50–65 let

Aby měli Češi o svých financích přehled a mohli tak spořit efektivně, kontrolují stav svého účtu nejčastěji pomocí internetového či mobilního bankovnictví. Přesto má však velmi dobrý přehled o vlastních financích dle svých slov jen 56,5 % respondentů. Nejjistější jsou si Češi ve věku 50–65 let. Minimálně jednou týdně sleduje svůj zůstatek na účtu na 81 % Čechů.

Infografika - Přehled o výdajích

Autor: Ipsos, Evropa v datech, Česká spořitelna = Pro zvětšení klikněte na obrázek =

Sběr dat zajistila v průběhu října 2023 agentura IPSOS na vzorku 2025 respondentů ve věku 18–65 let.

reklama

|

všechny články | |

Dále v rubrice

Online účet založíte jak pro firmu, tak i pro děti

Pro koho je možné založit účet online? Kromě klasické nabídky pro fyzické osoby umožňuje od poloviny března Raiffeisenbank zakládat účty online právnickým osobám. Dále mohou klienti mBank otevřít běžný účet pro své děti bez nutnosti navštívit pobočku...

Pro koho je možné založit účet online? Kromě klasické nabídky pro fyzické osoby umožňuje od poloviny března Raiffeisenbank zakládat účty online právnickým osobám. Dále mohou klienti mBank otevřít běžný účet pro své děti bez nutnosti navštívit pobočku...

|

Platby na kontakt: hodně klientů, málo plateb

Snazší posílání peněz mezi lidmi pomocí telefonního čísla namísto čísla bankovního účtu už půl roku umožňuje služba Platby na kontakt. Za tu dobu se do ní přihlásilo půl milionu klientů šestice bank, které tento typ transakcí umožňují...

Snazší posílání peněz mezi lidmi pomocí telefonního čísla namísto čísla bankovního účtu už půl roku umožňuje služba Platby na kontakt. Za tu dobu se do ní přihlásilo půl milionu klientů šestice bank, které tento typ transakcí umožňují...

|

Digitalizace bank - co si nově můžete sjednat online?

Banky svým klientům stále více nabízejí možnost sjednání produktů a služeb z pohodlí domova. Novinky v online sjednání představila Raiffeisenbank a ČSOB. Raiffeisenbank umožňuje od poloviny března právnickým osobám zakládat účty online a klienti ČSOB...

Banky svým klientům stále více nabízejí možnost sjednání produktů a služeb z pohodlí domova. Novinky v online sjednání představila Raiffeisenbank a ČSOB. Raiffeisenbank umožňuje od poloviny března právnickým osobám zakládat účty online a klienti ČSOB...

|

Odměna až 24 000 Kč nebo televize. Jaké jsou nové odměny bank?

UniCredit Bank nabízí až 24 000 Kč při sjednání nové půjčky. Air Bank spouští svět výhod Unity. Jaké výhody a odměny nabízejí banky v dubnu? Přehled slev a bonusů najdete v našem článku...

UniCredit Bank nabízí až 24 000 Kč při sjednání nové půjčky. Air Bank spouští svět výhod Unity. Jaké výhody a odměny nabízejí banky v dubnu? Přehled slev a bonusů najdete v našem článku...

|

všechny články v rubrice

|