Pět důvodů, proč řešit rentu už teď

| 24.7.2019 | Zdeněk Bubák, zpráva Broker Consulting | |

Je běžné, že v mládí se dlouhodobě připravujeme na aktivní část svého života. V produktivním věku podobná příprava na stáří už tak běžná není. Nedostatečná či úplná absence jakékoliv vlastní finanční přípravy může budoucí penzisty vést do velice obtížných situací. Hlavním důvodem takové situace je, že se Česká republika potýká s velkým problémem ve formě udržitelnosti stávajícího důchodového systému. A není zcela jisté, zda se stát bude schopen dostatečně postarat o své občany. Kdo nechce svůj osud nechávat pouze v rukou státu, tak by se měl na stáří náležitě finančně připravovat. Důvodů, proč řešit rentu co nejdříve, je mnoho, my se podíváme na těch pět hlavních. Přinášíme vám text od Lukáše Vokela, produktového analytika Broker Consulting. Je běžné, že v mládí se dlouhodobě připravujeme na aktivní část svého života. V produktivním věku podobná příprava na stáří už tak běžná není. Nedostatečná či úplná absence jakékoliv vlastní finanční přípravy může budoucí penzisty vést do velice obtížných situací. Hlavním důvodem takové situace je, že se Česká republika potýká s velkým problémem ve formě udržitelnosti stávajícího důchodového systému. A není zcela jisté, zda se stát bude schopen dostatečně postarat o své občany. Kdo nechce svůj osud nechávat pouze v rukou státu, tak by se měl na stáří náležitě finančně připravovat. Důvodů, proč řešit rentu co nejdříve, je mnoho, my se podíváme na těch pět hlavních. Přinášíme vám text od Lukáše Vokela, produktového analytika Broker Consulting.

Důvod č. 1: Struktura obyvatel

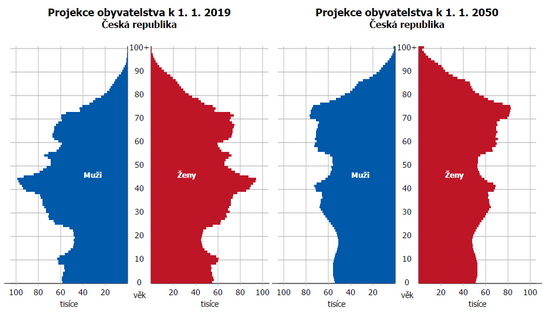

Struktura obyvatel dle věku se v České republice vyznačuje především svou nepravidelností a pro strom obyvatelstva, který můžete vidět níže, je typické, že velký počet dnešních čtyřicátníků je vystřídán slabými ročníky v následujících letech. Podle odhadů Českého statistického úřadu za 30 let, tedy v roce 2050, bude téměř o jeden milion osob ve věku 65+ let více, než je tomu dnes (aktuálně cca 2,1 miliony osob ve věku 65+ let). To nám přinese dva problémy. Prvním je, že výrazně přibude osob v důchodovém věku, tedy těch, kteří z důchodového systému čerpají, a druhým problémem je, že zároveň ubude obyvatel v aktivním věku, tedy těch, kteří do systému přispívají.

Struktura obyvatel

Autor: Broker Consulting

Současný stav důchodového systému je z dlouhodobého hlediska neudržitelný, stejného názoru je také Evropská komise. Již dnes můžeme sledovat problémy systému, kdy není schopen samofinancování. To znamená, že příjmy z důchodového pojištění nepokryjí výdaje na důchody. Pokud systém zůstane nezměněn, tak vlivem úbytku lidí, kteří odvádějí důchodové pojištění, a značným nárůstem osob v důchodovém věku se systém v příštích desítkách let propadne do výrazného deficitu v řádech stovek miliard korun. Během této doby ztráty vzniklé výplatami důchodů budou mít negativní vliv na státní rozpočet a budou ho stále více zatěžovat. Povede to až k tomu, že potřebné prostředky nepoputují tam, kde by byly zapotřebí a kam by za jiné situace poputovaly, ale budou dofinancovávat důchody.

Narovnat důchodový systém bez radikálních změn je možné, ale řešení nejsou příliš oblíbené. Obecně jsou čtyři: zvýšit pojistné (daně), snížit důchody, zvýšit věk odchodu do důchodu, doplácet rozdíl mezi vyplacenými důchody a vybraným pojistným z jiných zdrojů než ze státního rozpočtu. Odvody na pojistné v České republice patří mezi jedny z nejvyšších na světě, takže tato možnost nepřipadá v úvahu. Zároveň je zvyšování daní a snižování důchodů citlivé politické téma a u občanů neoblíbené. Jediné přijatelné řešení je zvýšení hranice odchodu do důchodu, které může ovlivnit poměr plátců pojistného a příjemců důchodu. Zvýšením hranice odchodu do důchodu se však pouze zmírní dopady důchodového systému.

Dlouhodobě financovat deficit důchodového systému ze státního rozpočtu je možné, ale státní rozpočet na to není přizpůsoben a pouze by se tímto řešením prohluboval celkový problém. Státní rozpočet samozřejmě může sloužit jako jakýsi bezpečnostní polštář, který je možné využít ve špatných dobách. Neměl by ale fungovat jako řešení problematiky stárnutí populace.

Důvod č. 2: Dopady zvyšování důchodu do důchodového systému

Důchody se zvyšovaly, zvyšují se a také se zvyšovat budou. To není bez jakékoliv změny dlouhodobě udržitelné. V současné době výdaje na důchody zabírají cca 30 % státního rozpočtu. Za několik let bude osob v důchodovém věku téměř o 50 % více a zvyšování důchodů bude velký problém. V té době se bude hlavně řešit, z čeho a jak tyto budoucí důchody vůbec financovat. Člověk si musí uvědomit riziko, že stát nebude schopen se dostatečně postarat o všechny občany v důchodovém věku. Stát sice bude vyplácet důchody, ale otázka je, v jaké výši a na co bude stačit.

Důvod č. 3: Už stávající důchody nemusí stačit

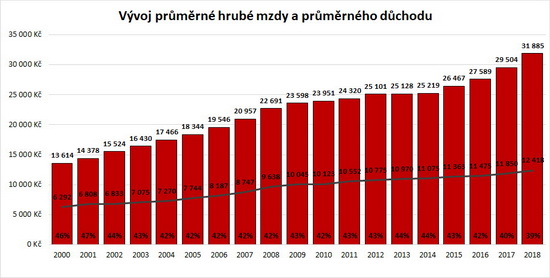

Dnes činí průměrná mzda 32 466 Kč a průměrný důchod je 13 319 Kč. Propad příjmu v důchodovém věku je již dnes dost vysoký a do budoucna se bude ještě zvyšovat. Podle odhadů by se měl v roce 2050 podíl důchodu k průměrné mzdě snížit ze současných cca 40 % na pouhých 30 %. Toto je samozřejmě pouze průměr a pro nadprůměrné až vysokopříjmové občany je tento rozdíl daleko větší, jak je vidět na grafu.

Důchody nemusí stačit

Autor: Broker Consulting

Nejlepší variantou je, když člověk počítá se státním důchodem jako doplňkovým příjmem, nebo s ním na krytí svých výdajů nepočítá vůbec.

reklama

|

Důvod č. 4: Důchodového věku se stejně nedožiji!

Důchod se dotýká nás všech, ať si to chceme připustit, nebo ne. Pravděpodobnost dožití důchodu v České republice je dost vysoká. Dle historických dat statistického úřadu by se věku 60 let mělo dožít 92 % českých žen a 83 % mužů. Ženy se dožívají vyššího věku, to je dáno především tím, že mají obvykle zdravější životní styl než muži, častěji navštěvují lékaře, zdravěji se stravují a více o sebe dbají.

V České republice se průměrná délka dožití za poslední století zvýšila o 30 let a stále se zvyšuje. Nově narozený chlapec se v průměru dožije věku 76,2 roku. Děvčata jsou na tom ještě o něco lépe, ty se dožijí v průměru 82,1 roku. Je tedy možné, že se budeme dožívat vyššího věku, ale naše schopnost déle pracovat se stejným tempem zvyšovat nebude. Dožívání vyššího věku vede k tomu, že v důchodu strávíme v průměru delší dobu, než tomu tak bylo v minulosti. Také z tohoto důvodu bychom měli dnes klást vyšší důraz na přípravu na stáří než dříve.

Důvod č. 5: Nevím kolik budu potřebovat a kolik bych si na to měl odkládat.

Kolik si na rentu v důchodu naspořit, může být pro mnohé složitým matematickým úkolem. Všeobecně ale platí, že čím dříve se začne, tím méně to bude finančně bolet a odkládané prostředky se více zhodnotí. Řešení přípravy na rentu je individuální záležitostí, jelikož každý je schopen odkládat jiné částky, každý má jiný horizont a jiné představy o rentě. Obecně doporučenou částkou, která zajistí velice pěknou rentu, jsou dva miliony korun. Je samozřejmě snazší dosáhnout doporučené částky při investování na 30letém horizontu než na 10letém. Jakou částku je si třeba odkládat s cílem mít 2 miliony korun v 65 letech, ukazuje tabulka níže. Úspora 2 miliony pak znamená po dobu dvaceti let měsíční rentu zhruba ve výši 10 tisíc korun navíc ke státnímu důchodu, budeme-li počítat se zhodnocením, které nám přináší alespoň spořicí účet.

Kolik musím odkládat na dva miliony korun v 65 letech? (při 4 % p.a.):

| Když mi je 20 let | 1 320 Kč | | Když mi je 30 let | 2 181 Kč | | Když mi je 40 let | 3 877 Kč | | Když mi je 50 let | 8 100 Kč | | Když mi je 55 let | 13 500 Kč | | Když mi je 60 let | 30 000 Kč | Zdroj: Broker Consulting

Autor textu Lukáš Vokel, produktový analytik Broker Consulting

všechny články | |

Dále v rubrice

Kde spořit na penzi? Přehled nabídky bank, pojišťoven a dalších institucí

Jaký produkt si vybrat pro finanční zabezpečení na stáří? Banky, pojišťovny a investiční společnosti nabízejí širokou paletu produktů. Jedná se o Dlouhodobý investiční produkt (zkratka DIP), doplňkové penzijní spoření/penzijní připojištění...

Jaký produkt si vybrat pro finanční zabezpečení na stáří? Banky, pojišťovny a investiční společnosti nabízejí širokou paletu produktů. Jedná se o Dlouhodobý investiční produkt (zkratka DIP), doplňkové penzijní spoření/penzijní připojištění...

|

Žebříček doplňkového penzijního spoření v dubnu

Žebříček penzijních účastnických fondů v dubnu. Zhodnocení povinných konzervativních fondů klesá, některé fondy dosáhly zhodnocení až 40 %. První místo si udržela NN Penzijní společnosti, na druhém místě je nově Conseq penzijní společnost a na třetí míso klesla ČSOB Penzijní společnost.

Žebříček penzijních účastnických fondů v dubnu. Zhodnocení povinných konzervativních fondů klesá, některé fondy dosáhly zhodnocení až 40 %. První místo si udržela NN Penzijní společnosti, na druhém místě je nově Conseq penzijní společnost a na třetí míso klesla ČSOB Penzijní společnost.

|

Tipy pro daňové přiznání

Pro elektronické podání přiznání k dani z příjmu za rok 2023 zbývá necelý měsíc. Na co vše si dát pozor, abyste se vyhnuli chybám, se dozvíte v našem článku...

Pro elektronické podání přiznání k dani z příjmu za rok 2023 zbývá necelý měsíc. Na co vše si dát pozor, abyste se vyhnuli chybám, se dozvíte v našem článku...

|

Produktové novinky bank v březnu aneb co nového pro nás banky připravily?

Přinášíme vám pravidelnou informaci o tom, jaké produktové změny a inovace banky a pojišťovny provedly za uplynulý měsíc. Novinky v průběhu března letošního roku oznámily Air Bank, banka CREDITAS, Česká spořitelna, ČSOB, Fio banka...

Přinášíme vám pravidelnou informaci o tom, jaké produktové změny a inovace banky a pojišťovny provedly za uplynulý měsíc. Novinky v průběhu března letošního roku oznámily Air Bank, banka CREDITAS, Česká spořitelna, ČSOB, Fio banka...

|

všechny články v rubrice

|